去年台股靠著散戶和內資注入的資金行情,全年大漲23.9%,讓台股繳出漂亮的成績單,許多存股族股利可能因此領了不少,隨著報稅到了,別忘了領到的股利也要課稅,如何計稅比較划算?

自2018年起,選擇股利收入可採股利「分開申報」或「合併申報」2種申報方式,自由採取二擇一,至於選擇何者較為有利,可依照所得稅率級距及投資金額而定,所謂合併申報,是按照股利所得8.5%計算可抵減稅額,且同一申報戶須合併加總,以8萬元為可抵扣額度的上限,原則上股利總額在94萬元以下,都可以抵稅;而分開申報則是按單一稅率28%分開計稅則沒有上限。

至於哪些人選擇分開申報哪些人選擇合併申報,其判斷原則可依照所得稅稅率而定,綜所稅的稅率分五個級距:5%、12%、20%、30%及40%;林嘉焜建議,若綜合所得課稅額適用稅率為20%以下,股利所得採用合併申報較為優惠;若申報戶適用30%及40%邊際稅率,可選擇股利所得分開計稅的稅率28%。

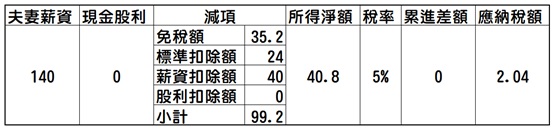

林嘉琨舉例如下:王姓夫妻合計年薪140萬元,打算在配息前,出脫手上持股,不參加配息,就沒有所得稅困擾,所得稅的應納稅額為2.04萬,如下表。

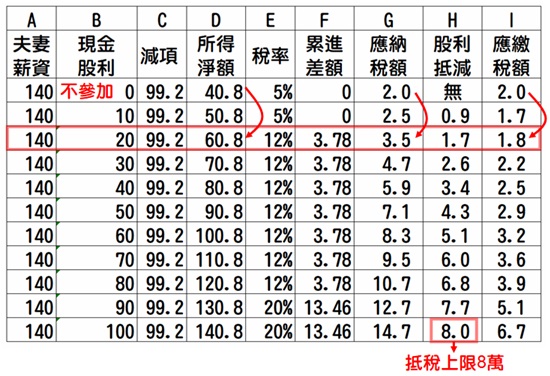

若不考慮股票是否填息的漲跌因素,王姓夫妻參加配息,會有節稅效果。例如下表紅色框線,王姓夫妻獲配現金股利20萬,因為所得淨額由40.8萬增加為60.8萬,也讓應納稅額從2萬變成3.5萬。但是,現金股利20萬乘上8.5%,帶來1.7萬的抵稅額,所以,應繳稅額從2萬變成1.8萬,有節稅效果。

從上表的驗算來看,王姓夫妻的現金股利若高達30萬以上,雖然有8.5%的抵稅效果,但是應繳稅額都會高於不參加配息的2萬,參加配息反而多繳稅。建議王姓夫妻控制現金股利在20萬以下。

林嘉焜提到,若個人綜合所得課稅額適用稅率為20%以下,股利所得採用合併申報較為優惠;反之則採分開計稅較為有利,納稅人必須以其他所得及扣除額來考量,因其有四大影響。

一.捐贈扣除額:捐贈給公益團體的捐贈扣除額,列舉上限不能超過綜合所得總額的20%。如果大股東選擇股利所得分開計稅,因為,股利所得沒有併入綜合所得,可能會使捐贈扣除上限降低,影響原本的捐贈節稅列舉額度。不過,稅務達人林嘉焜建議,大股東還是要考慮將高額股利所得分離課稅28%,不要遷就捐贈課除額上限,因為捐贈節稅其實效果不強。也因此,近2年,公益捐贈減少許多,表示大股東也認清分離課稅28%比較實惠。

二.三長照及幼兒學前扣除額:長照特別扣除額、幼兒學前特別扣除額都設有排富條款,總共3項:

1.適用綜所稅率超過20%;2.股利所得採分離課稅,3.基本所得額超過670萬元者,便無法主張前述二項扣除額節稅。

林嘉焜建議,大股東還是要考慮將高額股利所得分離課稅28%,不要遷就扣除額的排富條款,因為,高額股利所得若計入綜合所得,可能適用40%稅率,而分離課稅28%的實際節稅金額,還是會高於列舉長照扣除額12萬、幼兒學前扣除額12萬的節稅金額。

四.最低稅負:大股東若將高額股利所得分離課稅,可能造成國內一般所得變低,但分離課稅的高額股利所得必須計回最低稅負制的「基本所得」。因此,一般所得稅額變低,而最低稅負的「基本稅額」變高,造成要繳納最低稅負。這部分牽扯所得內容較為複雜,建議大股東利用報稅軟體驗算,才會放心。

【延伸閱讀】