俄軍對頓巴斯地區發起總攻擊了!澤倫斯基表示:「烏克蘭不會為了結束與俄羅斯的戰爭就放棄烏東領土。」既然沒有共識交集,那就拳頭底下見真章,綜觀歷史,靠外交辭令換來的短暫和平,最終都是給野心家養精蓄銳、蓄積爭雄的本錢,到頭來,只有打得對方叫不敢,以絕對的優勢、壓倒性制伏,和平才會到來,上至大國爭霸、下至江湖火併,沒有例外。

所以第二階段的俄烏戰爭進入到更激烈的肉搏戰,為了防止俄羅斯動用化武或核武,前陣子已經放風聲試探,四月底之前暫無這方面疑慮,萬一真的動用,絕對為已經失衡的大宗商品供需關係做進一步的破壞。

俄羅斯公債違約可能性近百分百

四月十七日聯合國秘書長古特瑞斯表示:「今年年初以來,小麥和玉米價格已上漲30%,布蘭特原油期貨價格漲幅超過60%,天然氣和肥料價格翻了一倍多。烏克蘭危機對發展中國家造成打擊,可能會使全球十七億人口陷入貧困與飢餓,超過五分之一人口。」

新冠疫情持續二年之久,發展中國家無法獲得足夠的資金來恢復經濟,甚至聯準會啟動升息縮表收資金,已經造成新興市場貨幣明顯走貶,讓發展中國家面臨著類似1997年的東南亞債務危機爆發前的環境,而第一張骨牌就是斯里蘭卡。

正當外界以放大鏡檢視俄羅斯公債違約的可能性幾近100%時,斯里蘭卡今年正在尋求高達四十億美元的資金,以便進口必需品與償付債權人。由於外匯存底大幅下降,伴隨著通膨飆升,造成斯里蘭卡經濟正螺旋式下降,面臨自獨立以來最嚴重的經濟危機,IMF前一次向斯里蘭卡提供援助是在2016年,當時支付了十三億美元,相信這次IMF也會出手相救。

疫情、通膨雙重夾擊 新興市場將爆債務危機

但從俄羅斯股市關閉,引發三月外資在全球股市大賣超,再到斯里蘭卡宣布暫停償還五一○億美元的外債,相信在五月三日至四日的FOMC利率決策會議之後,聯準會關上水龍頭,債務高的新興市場,同時面對疫情與通膨的雙重夾擊,債務危機將成為今年繼俄烏戰爭、上海「全域靜態管理」之後的第三隻黑天鵝。

這點在第一季的美國金融股財報已經顯現,例如摩根大通雖然上季營收優於市場預期,但因不良貸款相關的成本增加、俄烏戰爭造成市場動盪,以及併購、首次公開發行(IPO)與債券發行放緩,第一季純益年減超過四成,於是華爾街預估金融股首季財報淨利潤將下跌35%,短期理由包括高漲的人事成本,與資本市場直接相關的投行業務與交易業務都被看淡,長期觀點著重在殖利率倒掛引發經濟衰退的歷史循環。

全球化分工畫句點 兩大陣營成形

百年前的西班牙大流感,始於1918年一月至1920年四月間爆發的異常致命的流感大流行,奪走了許多二十至四十歲的年輕男子,正好與第一次世界大戰時間重疊,各國政府藉著一戰低調模糊掩飾處理,由於勞動力不足,所以那場堪稱黑死病之後(導致封建制度崩塌)人類史上最嚴重的流行病,改變了性別歧視,女子走入職場。

百年後的新冠疫情碰巧遇上俄烏戰爭,最關鍵的改變為全球化分工畫下句點,正當多數國家選擇開放邊境的方式與病毒共存,中國大陸選擇動態清零,最快也要等到明(2023)年三月的兩會之後才有可能鬆綁,面對越來越高頻核酸檢的上海,許多歐企與日企都對北京政府反映經營的難處,表達如果不改善將撤資的態度。

事實上,從2020年疫情爆發起,武漢封城、口罩外交、供應鏈國安問題、北京冬奧的裁判不公、俄烏戰爭中的暗挺俄羅斯等等作法,雖然有行政效率快速的優點,但也讓世界各國了解到改革開放四十年所取得的光鮮亮眼的表面底下,暗藏著多少令人不屑的手段,價值觀的不同,注定這個世界將形成兩大陣營,選邊站成為不可迴避的課題。

長時間防疫隔離 消費力萎縮

Omicron的高隱匿性、高傳染力、無症狀與偽陰性特徵,加上無永久疫苗、病毒可能永久性存在等因素,使得長期用非醫療手段的物理隔絕防疫措施,將造成經濟上的沉重負擔,並非長久之計,所以想要結束這場疫情,最終還是要順應自然法則改採與病毒共存的群體免疫,是不可避免的最後一哩路。

從這個角度來看中國的動態清零防疫政策,必然將面臨「篩檢、確診隔離、再篩檢、隔離、解封、回歸常態、篩檢、再確診隔離」,而清零就代表隔離十四天,於是不可避免的造成企業缺工、陸運或海運的堵塞,於是處在科技業傳統淡季的四至六月,或許還可以透過庫存與產能的調節來應付一下。

但如果第三季還是如此反覆折騰,那麼第二季供應鏈斷鏈的復原不僅追不回進度,甚至動搖資本市場的投資信心崩潰,關鍵在民眾是否因為長時間的防疫隔離,出現縮衣節食的消費力萎縮,導致最壞的情況發生─旺季不旺,特別是還要面對聯準會可能連續六次升息兩碼的利空,自2000年以來,聯準會從未如此大幅度地升息。

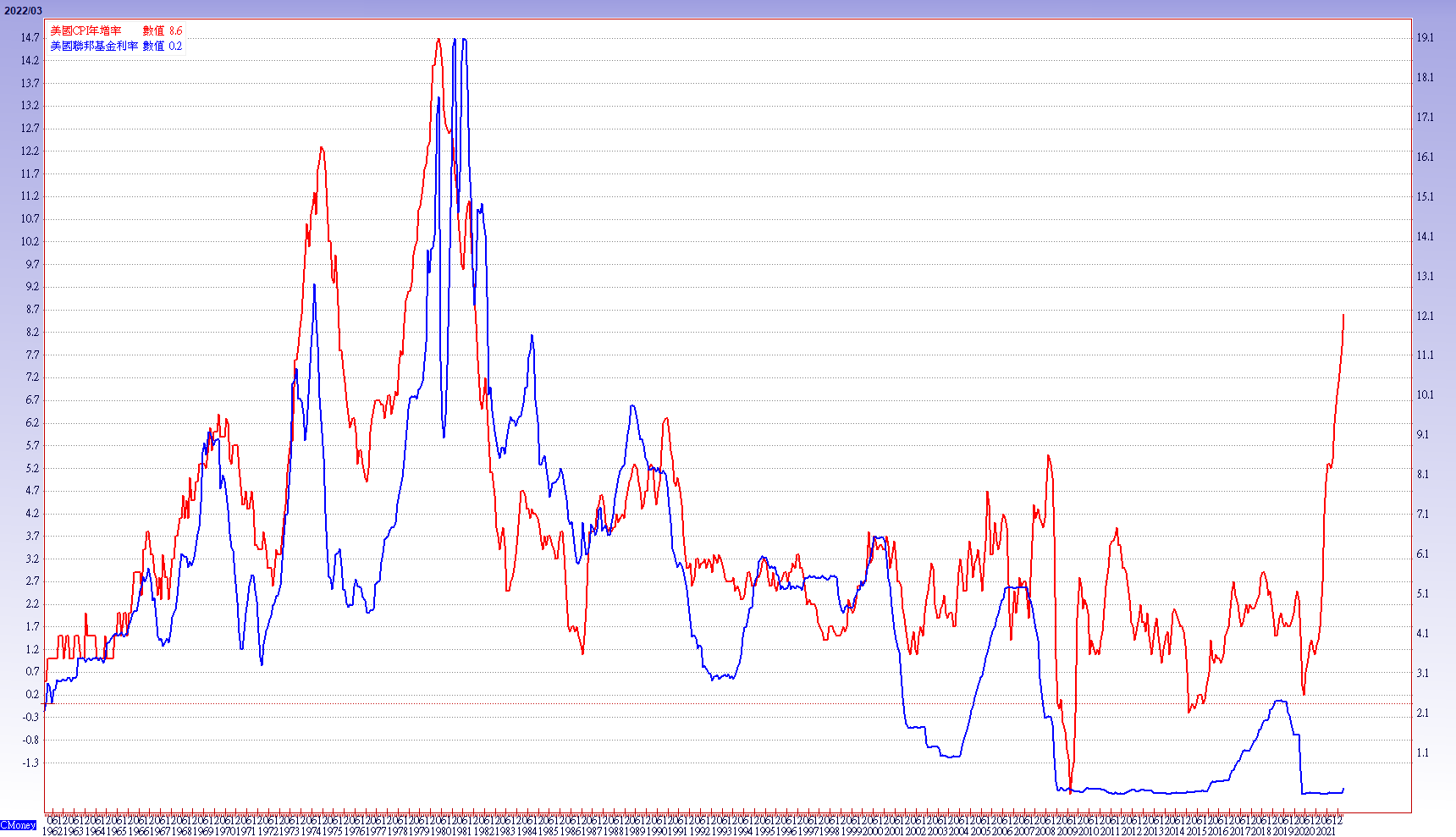

美國CPI年增率40年來新高

四月十八日美國聖路易斯聯準會總裁布拉德表示,美國的通膨率實在太高了,三月CPI年增率達8.5%,創1981年以來新高,聯準會需要迅速採取行動,通過多次升息二碼,將利率在年底前提高到3.5%左右(中性利率設定在2.4%),並且不排除一次升息三碼的選項。

布拉德舉例前聯準會主席葛林斯潘曾在1994年一次升息三碼,後來開啟PC時代的低通膨、高成長年代。如果聯準會沒有在五月的例會上展現該有的鷹派立場的話,那麼唯一的理由就是俄烏戰爭的不確定因素。

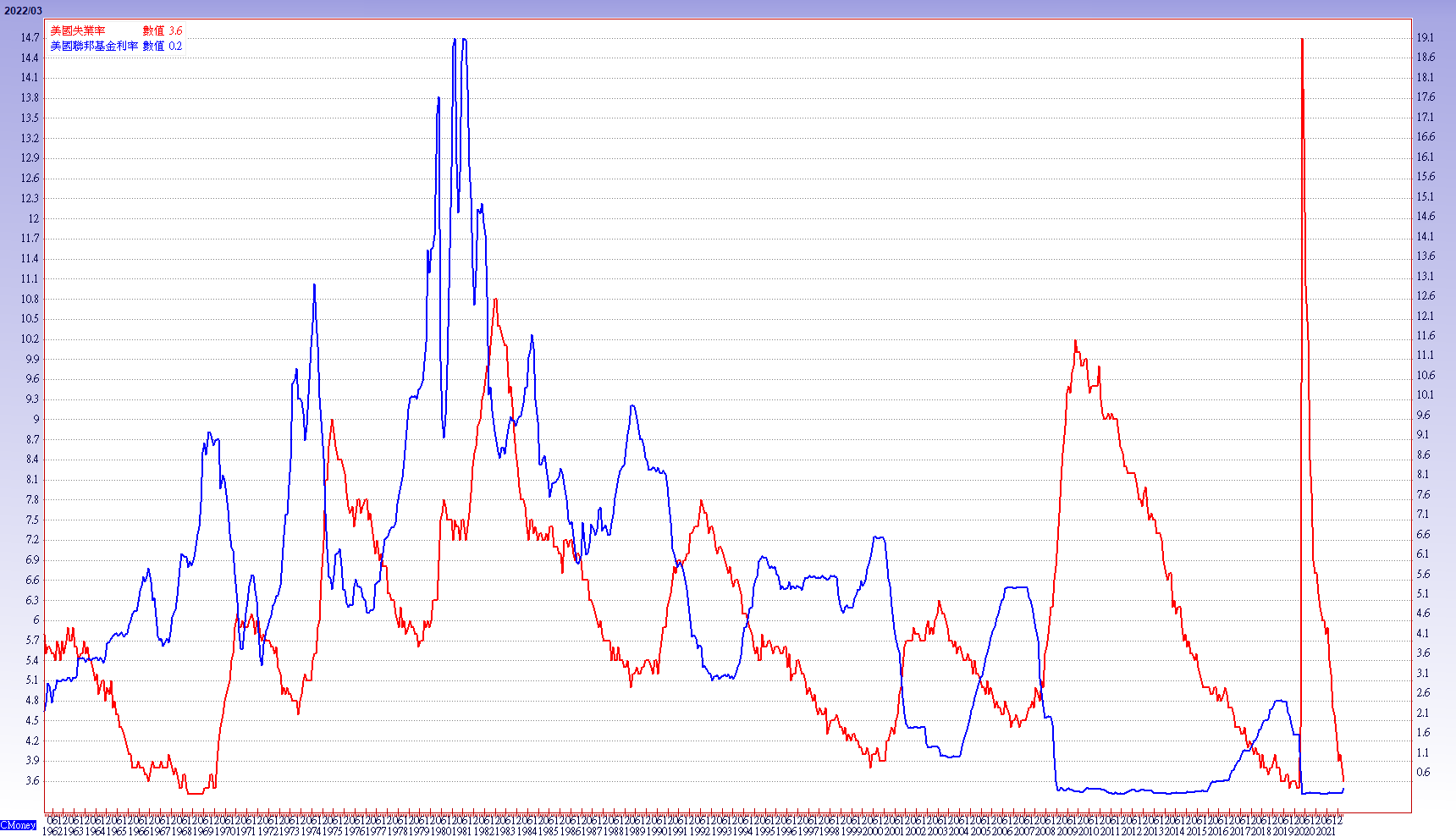

事實上,聯準會給自己找了許多的藉口暫緩升息,去年初以疫情恐傷害就業市場為由,提出「通膨暫時論」,正當要全力踩油門升息之際,又迸出個俄烏戰爭變數,於是通膨就這樣在聯準會的眼皮子底下逐漸扎根,華爾街普遍不相信聯準會可以達成不可能的任務,即「大幅降低通膨,同時不造成失業率明顯上揚」。

失業率低 聯準會有底氣加速升息

據《華爾街日報》,在過去八十年中,有四次經濟軟著陸─分別為1980年代初(被稱為經典軟著陸)、1950年代、1970年代,以及1994年。但在過去的八十年,聯準會從未像現在這樣,在需要將通膨率降低4%(核心PCE物價指數接近6%)的同時,確保不會引起衰退。要想實現軟著陸,勞動力市場將是關鍵。

通常在經濟衰退期間,失業率會急劇上升。目前,美國失業率為3.6%,處於異常低的水準,回歸常態生活對工人的需求如此旺盛,以至於企業列出了數百萬個職位空缺,這給了聯準會加速升息的勇氣。

▲美中10年期公債

▲美國CPI vs.聯邦基金利率

▲美國失業率vs.聯邦基金利率

【延伸閱讀】