當地時間7/11白宮發表聲明表示,預計六月份CPI數據仍維持高位,提前給市場打預防針,加上拜登就在CPI公布日出訪中東,於是市場預計六月份CPI年增率將從五月的8.6%上升到8.8%,續創四十年來新高,且最近三個月的CPI年增率都在8%以上,連續八個月高於6%。

通膨壓力居高不下,拜登的民調已經跌破三成,通膨已經成為拜登贏得期中選舉的大石頭,紐約聯準會最新調查結果顯示,美國消費者對未來一年的通膨預期中值達到6.8%,較五月增加0.2%,創紐約聯準會2013年六月推出該指標以來的歷史新高。

打壓油價 拜登施政新重點

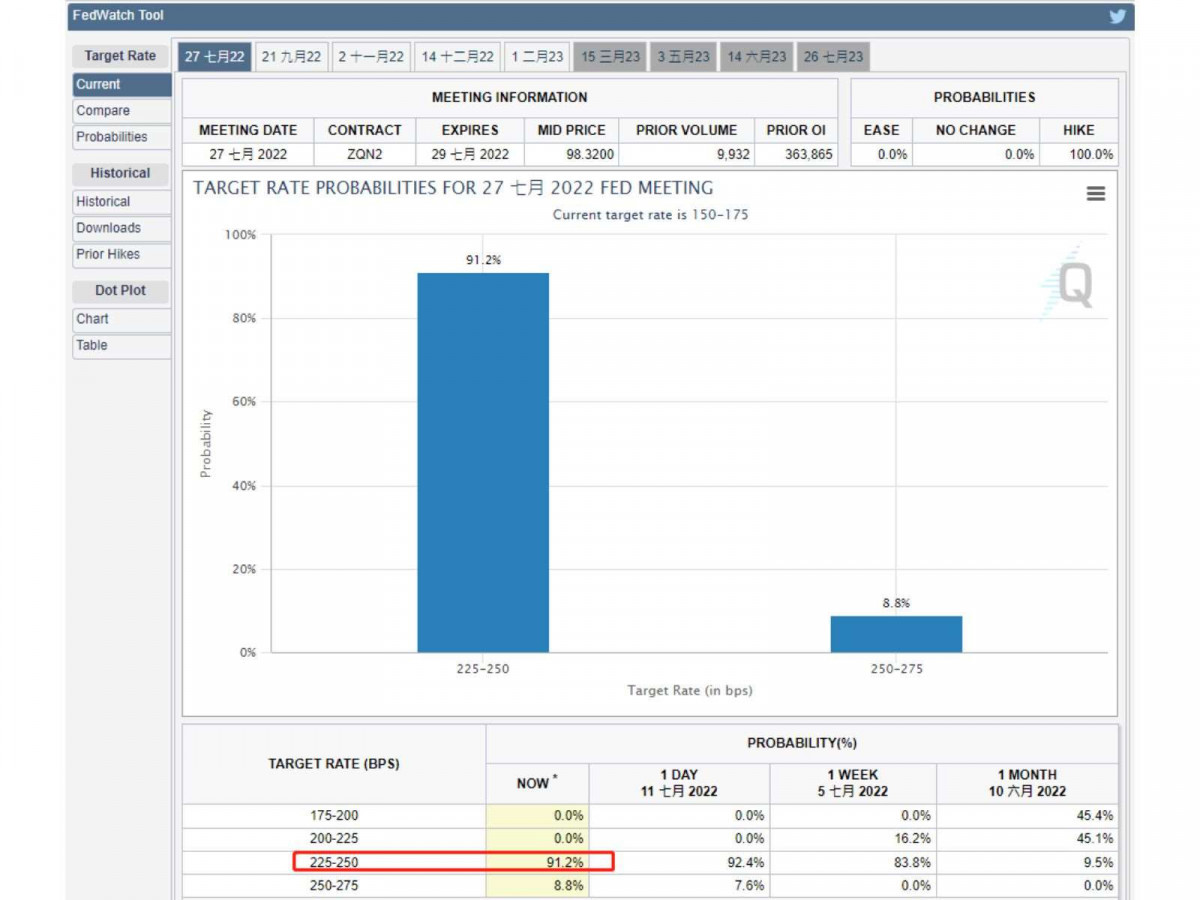

根據CME FedWatch Tool顯示,7/27聯準會升息三碼的機率是91.2%,美元指數上漲到108.57點,今年以來累積13.07%漲幅,可以說是一枝獨秀,如果美國通膨指標在未來幾個月沒有像預期的那樣下降,可能會導致聯準會進行更痛苦的「升息」,而這將增加衰退風險,因為更大幅度、更快的升息會對需求造成更大的影響。

不過,白宮認為由於汽油等能源價格七月份持續回落,截至7/12為止,WTI原油下跌-9.51%,預計還會進一步下跌,暗示CPI可能見頂,拜登的中東出訪行尚不知能不能爭取到更多的擴產,但美國能源資訊署(EIA)7/12下調原油價格,預計2022年WTI原油價格為每桶98.79美元(之前預計為每桶102.47美元),預計2023年為每桶89.75美元(之前預計為每桶93.24美元)。預計2022年汽油價格為每加侖4.05美元,之前預計為每加侖4.07美元。

在避免美西碼頭罷工、貨櫃運價上漲之後,打壓國際油價成為新的拜登施政重點,花旗最新報告指出,受經濟衰退影響,將原油需求預期下調了約三分之一,至每日240-250萬桶,並認為原油供應增量到年底前將會「加速」,進一步帶動原油價格下跌,油價在年底前可能跌至每桶65美元,到2023年底或降至每桶45美元,這意味著年底前油價將從當前價格下跌40%。

俄羅斯斷供天然氣 風險大增

花旗這份報告相信俄羅斯肯定聽了跳腳,歐盟與俄羅斯正在為俄烏戰爭延續到秋冬作準備,歐盟極力趕在入冬之前囤積液化天然氣,但俄羅斯也不是省油的燈,打著歲修的名義,針對北溪一號天然氣管進行為期十天到7/21的停供,雖然是例行性的技術維護工作,但俄羅斯擺明了是呼應拜登的7/13-16的中東行,歲修的第二天歐盟就慌了,萬一俄羅斯延長維修時間,甚至完全停止供應天然氣,那怎麼辦?

法國經濟部長勒梅爾表示,俄羅斯切斷天然氣供應是「現在最有可能發生的事情」,事實上,北溪一號目前輸氣量僅為滿負荷運轉時的40%。

俄羅斯斷氣的風險影響性有多大呢?資金會說話,7/12歐元與美元時隔二十年又見到平價,體現了市場資金對於歐盟所面臨的處境感到的恐慌─俄羅斯的天然氣短期內根本無法被替代,處在歷史上少見的高通膨環境,能源價格上漲正在損害歐洲經濟,推動歐元走低。

反過來,歐元走軟使得能源進口更加昂貴,歐洲目前正陷入能源惡性循環,瑞銀認為,一旦北溪一號斷氣,歐元兌美元匯率將跌至0.90,瑞銀強調,這只是粗略估計,絕不是最糟糕的情況。

歐元長期緩貶 升息救援不及

歐元從1999年元旦啟用,成立初期市場對歐元的疑慮體現在2000年十月的一歐元兌0.823美元,但走過網路泡沫與2001年的911事件,美國對抗恐怖主義的過程,讓歐元一路升值到2008年的一歐元兌1.604美元,這是歐元最風光的時候,但2008年的雷曼時刻導致了後來歐洲主權債務危機。

時至今日,歐債危機國家們的財政並沒有明顯的改善,貪腐、綁樁政治、缺乏彈性的勞動市場,阻礙了新經濟力道的抬頭,振興經濟方案救不了這些根本的問題,於是歐元從2008年之後進入長期的緩貶,兩次關鍵的技術面破位急貶都跟俄羅斯有關。

例如2014年五月的一歐元兌1.3993美元貶值到2015年三月的1.0452美元,這次是從2021年五月的一歐元兌1.2266美元貶值到2022年七月的一美元,兩次都跟俄羅斯與烏克蘭有關,但這次多了疫情與通膨變數,情況更複雜,而且歐洲央行為了對抗通膨不得不在九月之後升息,對於經濟衰退能給的救援也是受限。

德國投資者信心 歐債危機以來最糟

德國是這場歐洲能源危機的震央,2005年11月到2021年12月出任德國總理的梅克爾,是德國歷史上首位女總理,也是東西德統一後首位出身前東德地區的聯邦總理,一口流利的俄語拉近了與俄羅斯總統普丁的距離,在梅克爾任內德國深度依賴俄羅斯能源,但就在梅克爾退休後,普丁就發動了俄烏戰爭,德國已成為歐洲地區中受俄烏衝突影響最嚴重的經濟體之一,創紀錄的通膨降低市場需求,供應鏈中斷則導致工廠缺乏零部件。

目前市場擔心,如果北溪一號在檢修完成後來自俄羅斯的天然氣供應不能恢復,德國可能面臨能源配給,這將損害其關鍵製造業。

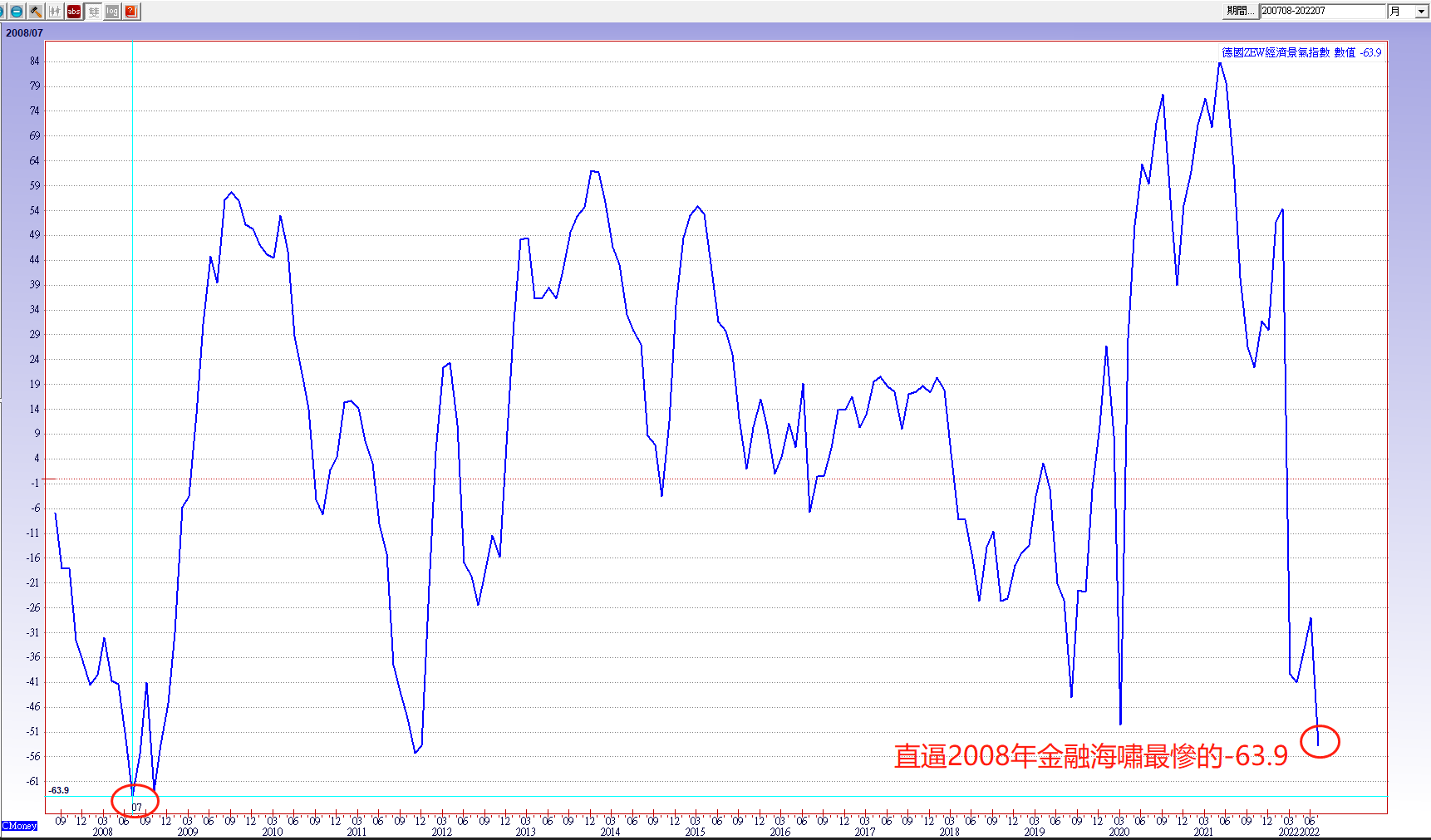

受能源危機帶來的經濟衰退擔憂影響,德國投資者信心降至歐債危機以來最糟糕水準。德國七月ZEW經濟景氣指數從上月的-28降至-53.8,遠低於市場預期的-40,為2011年以來最低水準,逼近2008年七月最慘的-63.9。七月ZEW經濟現況指數也在惡化,從上月的-27.6降至-45.8,低於市場預期的-34.5。

德國五月CPI年增率 半世紀新高

國際能源署公開發出警告,目前導致電力和燃料價格飆升的全球能源供應緊張未來可能進一步惡化。歐洲今年冬天將非常艱難,這可能會對全球經濟產生嚴重影響。

是的,就在全市場屏息以待的美國六月份CPI年增率即將公布之際,德國五月份CPI年增率也觸及到7.9%的半世紀新高,儘管最新公布的六月份CPI年增率7.6%低於五月,但決戰點在今年的冬天,今年的德國DAX30指數累積-19.54%跌幅,或許今年的美國可以躲過經濟衰退,但金融市場的危機並沒有解除,歐洲的能源危機續集才是虎年熊市的最終章。

對於7/12因國安基金宣布授權護盤而感到興奮的股民們,最好做一下功課,翻開2008/9/19授權護盤,仍繼續下跌四十四個交易日,並且中間包含了跌幅縮半與限空令,首次在萬點之上授權護盤的國安基金,究竟是認為萬四就是底部?還是打算從萬四開始往下買?就讓台積電的半年報揭開八月半年報的考驗後再回頭檢視。

▲歐元兌美元

▲德國經濟景氣指數

▲德國CPI年增率

▲加權指數-國安基金授權護盤