美國公布五月CPI未如預期滑落,年增率高達8.6%,再次創下四十年來新高,迫使聯準會一口氣升息三碼,表明其打擊通膨立場。針對高通膨現況,聯準會將其歸因於以下三點:由烏俄戰爭引發的原物料短缺、中國封城導致供應鏈中斷以及國內疫後復甦需求成長,但原物料及供應鏈問題非聯準會貨幣政策範疇,市場短時間難以脫離高通膨環境,許多金融資產面臨大幅價格修正,使投資操作難度驟升。本文將探討在高通膨環境下是否應該繼續持有高風險商品?或該如何尋找合適的投資機會?

市場波動劇烈 投資人如何檢視手中標的?

面對聯準會一連串緊縮政策,美元指數今年上半年突破近二十年高點,導致市場資金持續由新興市場抽離轉向美國,拖累新興市場股市表現。觀察歷史數據可以發現美元指數與新興市場股市走勢時常背道而馳(如附圖),因此面對現階段市場熱錢持續減少,成長型商品已經不再是投資首選。

然而除了美元指數有亮眼表現,固定收益商品也有機會在下半年獲得投資人青睞。固定收益商品主要獲利仰賴利息收入,因此當價格下跌時,標的殖利率將上升,容易吸引更多投資人關注,相較於成長型商品具有抗跌優勢。因此在波動劇烈的市場,投資人不再只是以追求高報酬為首要目標,穩定的收益更是成敗的關鍵!

談到固定收益商品,許多人首先聯想到的常常是債券或特別股,但難道沒有其他商品可以選擇了嗎?其實不然,市場上也有另一項資產適合投資人在升息循環中持有,那就是─商用不動產,商用不動產為實質資產具有保值功能,且租金收入亦可以為投資人帶來穩定現金流,不妨作為高通膨環境下的良好投資標的。

股市走入空頭? 「商用不動產」將逆勢崛起?

年初至今,受通膨及升息等因素影響,股市、債市甚至是近年崛起的加密貨幣皆呈現大幅度跌勢。作為科技類股指標─那斯達克指數已下跌將近三成,但觀察美國S&P全國房價指數今年以來仍持續上揚,突顯房地產在通膨下的抗跌特性。

搭配電商及醫療照護等新興產業快速崛起,倉儲及商用不動產需求熱度持續升溫。首先,以醫療照護為例,隨著人們對於自身健康日益重視,無論是提供病人醫療服務的醫院、檢測中心,或是在高齡化社會中不可或缺的長照機構業績皆逐漸成長,使近年醫療照護業者財報繳出良好表現,可望促使企業提高對廠房設備投資。

倉儲需求除了因應電商平台蓬勃發展導致需求增加之外,近兩年供應鏈斷鏈風險也讓廠商自主提高庫存量,最新一季美國物流倉儲空置率約降至3%,同步帶動倉儲租金穩定上漲。在後疫情時代,租客有顯著回流零售商辦現象,也為整體不動產租金收入維持於高檔提供充足動力,也是下半年投資人可以留意的區塊。

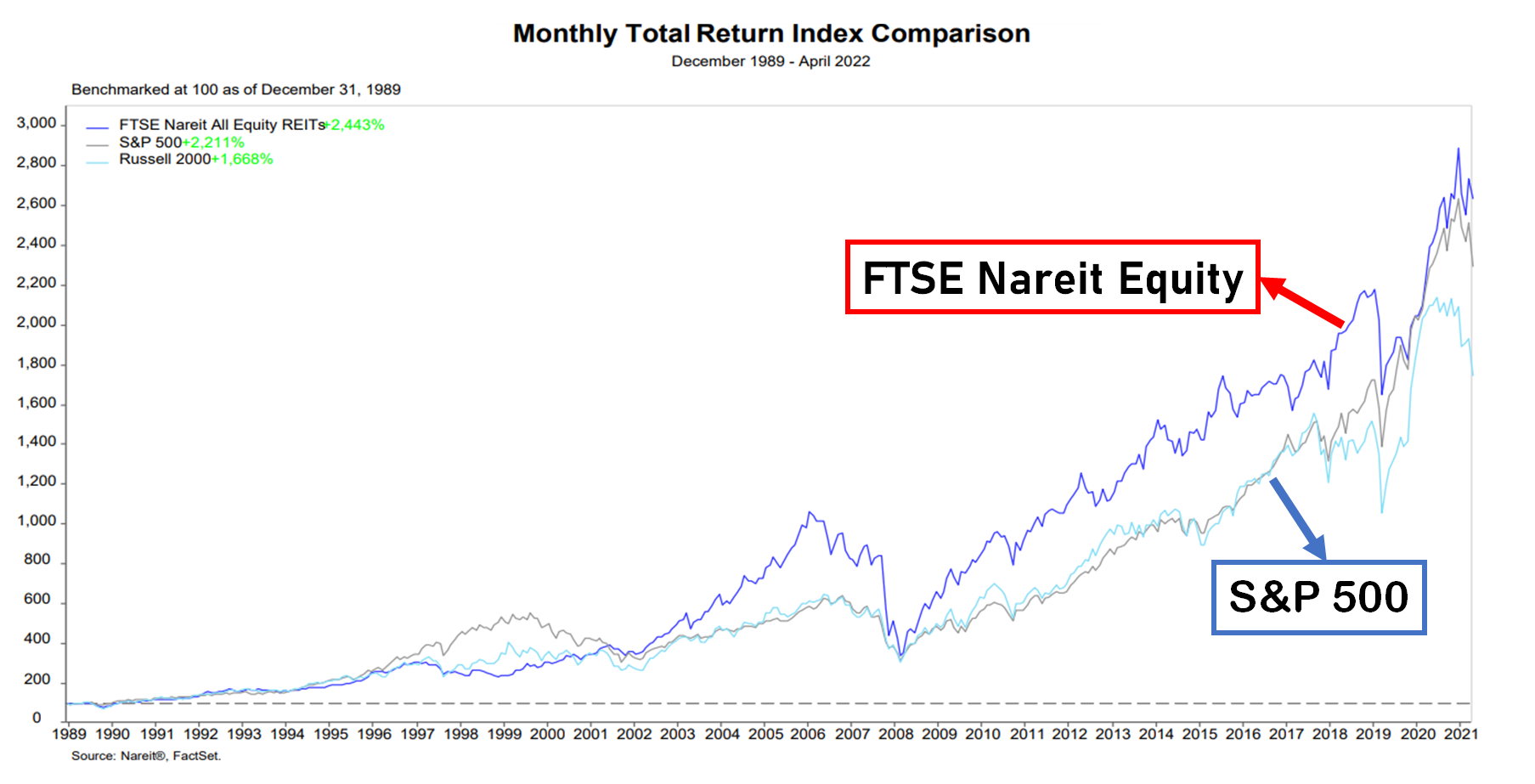

REITs(不動產投資信託)為不動產證券化商品,主要收益來自不動產租金及標的增值後的價差。與其他固定收益型商品相比,REITs受惠於房地產價格及租金上漲,不但可以放大高殖利率的優點,同時也因房地產估值增加,具有成長型商品特性。根據回測資料,美國REITs指數在高通膨時期表現優於其他投資型商品。另外,若將投資REITs與直接投資房地產進行比較,REITs在投資時不需準備大量資金,方便一般散戶投資人進行交易;再者,證券交易無須經過繁複法律程序,資產變現速度快。

升息循環下REITs成為投資焦點

綜合以上因素,目前全球股市處於空頭趨勢,若投資人想同時規避股市下行風險以及獲得穩定現金流,可以參考REITs相關商品,對於風險承受度較高的投資人可以選擇道瓊房地產期貨進行波段操作,若偏好低槓桿商品則可利用ETF,如「富邦全球入息不動產與基礎建設ETF」進行布局,富邦全球入息不動產與基礎設施ETF約有34%資金投資於美國、25%投資於新加坡以及9%投資於香港,方便投資人利用有限的資金達到分散風險的效果。

▲REITs與股市報酬比較