美國聯準會(Fed)在通膨高升至8.6%的情勢下,於六月十五日宣布升息三碼(0.75%),升息幅度趨猛,企圖快速壓制通膨惡化的局面,中央銀行理事會意外宣布只有跟進升息半碼(0.125%),同時調整存款準備率一碼(0.5%),第五波房市限縮措施並未如預期推出,市場關切此次央行升息幅度對房市未來發展將產生的影響為何?

此次央行理監事會議為何只升息利率半碼?為什麼第五波限縮房貸措施憑空消失?筆者認為央行衡量的原因有三:

(一)考量全球利率走勢適度跟進:歐美利率基期較低,尤其歐盟仍處負利率環境,美國通膨嚴重高達8.6%,未來升息幅度較高,台灣通膨全年預期2.82%,因此升息幅度採較溫和跟進方式。

(二)考量台灣通膨與經濟成長的相互拉力:台灣CPI消費者物價指數雖然預估全年約2.82%,但從五月份消費者物價總指數(CPI)觀察,較上年同月漲3.39%,一至五月平均較上年同期漲3.04%。而五月份生產者物價總指數(PPI)較上月漲1.16%,較上年同月漲14.00%,一至五月平均較上年同期漲12.30%。另外五月份躉售物價總指數(WPI)較上月漲1.52%,較上年同月漲16.62%,一至五月平均較上年同期漲14.00%。

上述數據看來,台灣仍有輸入型通膨的壓力,央行不得不持續跟進升息。但另一方面,經濟部長王美花在央行理事會前召開特別喊話,認為政府對抑制通膨的政策措施,不是只有升息一項,而各國啟動升息措施,亦須考慮對消費力的影響。主要是台灣經濟成長率已由年初預測值4.42%連續下調至3.75%,可能還會更差,因此央行利率調升在通膨壓力與經濟增長兩難中做出溫和調升半碼的決策。

(三)抑制房價,不推第五波限縮房貸措施,改採提高存款準備率:台灣出口雖仍暢旺,但除了科技業、網購平台外,內需產業幾乎百業蕭條,政府在此時就須衡量升息幅度會影響消費緊縮與經濟成長,另外房貸族每月負擔加重,也勢必排擠其他消費支出,對經濟發展也有不利影響,溫和升息也有房市降溫功能,同時四次限貸措施對打房效果有限,並產生一些後遺症,因此,央行抑制房價措施,改採提高存款準備率,除了吸收市場過多游資功能外,也可限縮銀行對房市的放款水位,可謂一舉兩得。

由於央行溫和升息半碼,外界關注對未來房市影響為何?部分建商竊喜,認為房市海闊天空,部分業者仍然擔心交易量萎縮不利房市前景,筆者從宏觀角度─升息循環、能源危機、通膨加劇、經濟成長、打房政策、產業景氣循環等,各層面重點分析房市未來走勢:

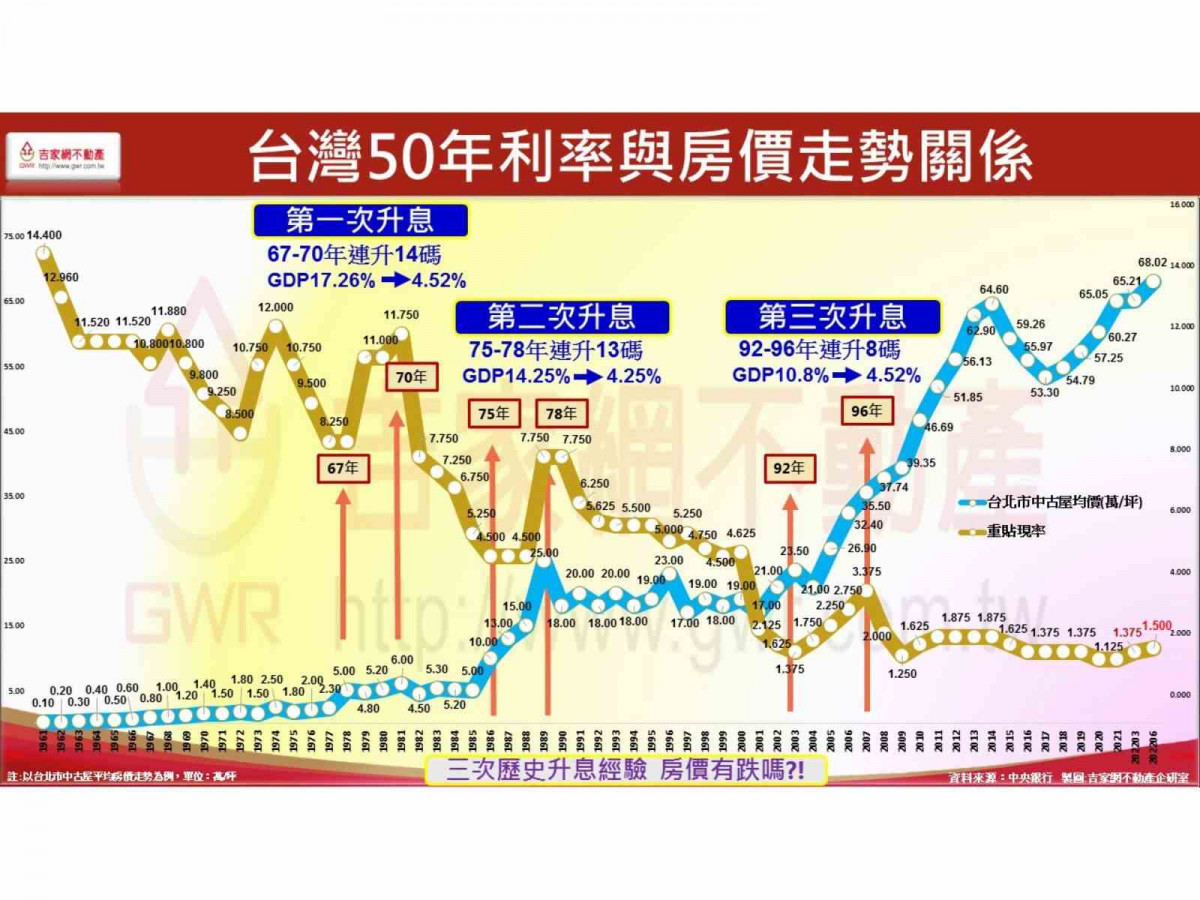

一、升息循環正在進行式,房價不會立即反轉:全球升息循環才正開始,可能會持續兩年之久,當然初期不會影響現在房市的上升軌道,但中期勢必影響經濟成長,基本面不佳,後期就影響房市,所以房市反轉緩衝期還有一到兩年。

二、烏俄戰爭直接影響能源危機與通膨:烏俄戰爭半年內難解,俄羅斯輸歐天然氣與糧食禁運反制裁,觸發全球能源危機與通膨惡化,此戰不和,歐債危機再起,全球經濟將陷入困境,房地產市場就不可能一枝獨秀。但另方面,也因通膨加劇,貨幣貶值,短期置產保值心理強勁,暫時台灣房價欲小不易。

三、不可忽視的存款準備率調升政策:民國72~78年房市第三波景氣循環,房價高漲四.五倍,股市、房市、地下金融大鳴大放,資金氾濫到難以收拾,最後就是在78年2月28日與3月31日央行連續大幅提高存款準備率下,結束房市多頭市場,所以提高銀行存款準備率其實是房市隱形殺手,初步調高一碼影響有限,一旦提升幅度加大,房市會有立即性影響。

當然,央行要考量金融工具調控,也要顧及各產業發展,不能只針對房市,可預期的未來房市將因升息加大、經濟放緩、政策調控之影響,而導致各區房價漲幅逐漸縮小。