美系外資法人於最新出爐研究報告中聚焦ABF載板,持續看好相關族群股。法人強調,由於ABF載板供需仍吃緊,甚至進一步擴大,因此看好議價能力增強,將有助於台股「ABF載板三雄」提升獲利。

法人機構持續看好產業後市 台系ABF載板廠獲利提升

美系外資強調,受惠PC、伺服器、自駕車等應用題材加溫、加持之下,預估今年ABF市場需求缺口仍達一七%;二○二三年至二○二五年,仍將有一○%以上缺口無法獲得滿足,價格仍由市場賣方主導。美系外資表示,預估ABF載板三雄二○二○至二○二三年,營收年複合成長率將增溫至二二%,獲利複合成長率預估更將高達七五%,高於原先所預估六三%水準。

另一方面,台灣IC載板三雄廠:欣興(3037)、南電(8046)、景碩(3189)今年首季營收,同步交出亮眼佳績;欣興、景碩單月與單季營數聯袂創下歷史新高紀錄,南電第一季營收也創下同期歷年新高。

欣興資本支出八成用於擴產 結構性短缺供給仍然吃緊

台灣IC載板暨印刷電路板(PCB)大廠欣興(3037),公布四月營收表現,不受中國封城政策影響,順利交出「雙率雙升」佳績,單月營收達一一一.五七億元,續創歷史新高紀錄,月增率四.四六%,年增率達四一.八三%;累計今年一至四月營收總額為四一八.六八億元,年增率亦達四一.○二%。

法人機構指出,高速運算(HPC)、人工智慧(AI)等高階運算需求仍持續提升之中,使用「Chiplet」封裝製程,可較單晶片明顯提升處理器運算性能,也可節省總體成本約二五%,有望持續推動晶片封裝製程升級。預料伴隨IC晶片與封裝面積增加、IC載板需求層數的提升,ABF載板的市場需求料將進一步提升。

另外,欣興預期,截至今年底為止,IC載板產能將增加二○%達二八七萬平方英尺,主要以ABF載板為主;HDI、軟板分別將維持二九○至三○○萬、四○至五○萬平方英尺規模不變。

傳統PCB產能則因中國昆山廠預計於今年底開始遷廠,預期將縮減至一三○至一四○萬平方英尺。

欣興董事長曾子章表示,受惠AI、5G、車用等終端市場需求持續增加的帶動下,今年IC載板供給量能仍持續吃緊,供給缺口預估約二○%左右;預期BT與ABF載板供給分別要到二○二四年與二○二六年,才會明顯獲得紓緩。

由於與客戶間積極性策略合作,後續仍將繼續推行新廠擴建計畫,未來資本支出仍有調升可能。

日系外資先前所出具分析報告認為,ABF載板市場近三年供給持續吃緊市況。目前仍處於「結構性短缺」早期階段,研判晶圓代工製程演進、先進封裝製程應用需求增加,將成為驅動未來三年全球ABF載板市場需求成長的主要大動能。

英特爾(Intel)Alder Lake平台、蘋果新CPU,料將可繼續帶動欣興上半年獲利成長走揚。日系外資出具最新研究報告認為,因先進封裝製程需求發展趨勢持續推前,ABF載板市場供給的結構性短缺,目前仍僅處於早期階段,更加看好未來市場需求成長前景;因此,也持續看好IC載板暨印刷電路板(PCB)大廠欣興後市。

欣興發言人沈再生指出,十分看好IC載板中長線毛利率展望,部分客戶希望可以預訂更長期的產能,如果現在想要預訂新產能,可能要排隊到二○二七年至二○三○年。欣興今年資本支出預計將有八○%會投資於擴增IC載板產能,載板產能預計將增加二○%,主要為ABF載板產品。

由於第二季IC載板拉貨需求仍相當強勁,法人機構仍舊看好欣興營運前景。儘管PCB、HDI、軟板等其他產品線,第二季受傳統季節性因素影響,加以中國封控管制政策干擾仍續存,欣興昆山廠雖已於四月底逐步復工,但物流、人員限制,預期仍將對五月營收帶來微幅影響。整體而言,伴隨IC載板需求的持續走強,加以新產能上線的挹注效應下,法人維持對欣興第二季營運表現正面看法不變。

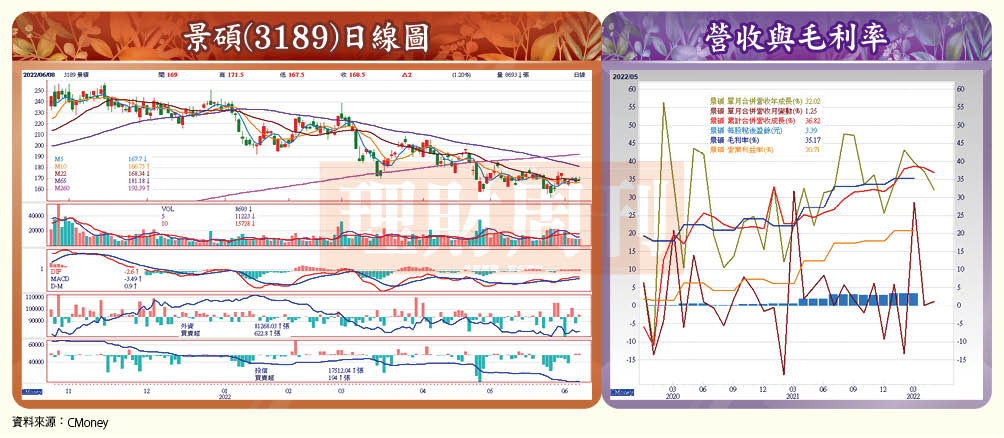

今年ASP售價將揚升一成以上 景碩拚第二季營收連五季創高

台灣IC載板廠景碩(3189),公布四月營收達三七.四八億元,持續創下歷史新高,月增率○.○九%,年增率達三七.一九%;累計今年一至四月營收達一三七.六二億元,年增率三八.二○%。

ABF載板市場持續性供不應求,景碩積極擴產滿足客戶需求。去年資本支出約一二○億元,今年預期為一○○億元。去年底ABF載板月產能約一八○○萬顆,目標預定於今年、明年第二季,分別擴產達二六○○萬顆、四○○○萬顆,而BT載板產能持平。

美系外資日前於四月上旬出具景碩研究報告,看好先進封裝、高效運算(HPC)市場板塊成長動能,將驅使ABF載板今、明二年的市場供給持續吃緊。景碩因股價估值低、獲利成長動能較強,加以PCB業務的停損,有助於提升毛利率,抵銷營收減少的營運衝擊,因而給予其「買進」投資評等。

展望後市,由於多晶片封裝趨勢正夯,料將推動ABF載板平均結構層數持續增加,二○二三年,層數增幅有望擴大,加以結構層數的增加,將因此造成產線生產良率下滑,景碩預期,ABF載板至二○二五年時,市場仍將繼續供不應求,預估今年平均售價(ASP)將持續揚升一○%~一五%,BT載板平均售價則預期為持平市況。整體而言,外資、投顧法人依舊持續看好,ABF載板的供給吃緊趨勢將延續。

法人仍看好景碩今年營收可望成長達二八%以上年增率,達四五六億元水準;毛利率則可進一步走高至三六%以上,順勢帶動公司全年稅後淨利成長七四%左右年增率,全年EPS預估將近一四.九元水準。

法人認為,因受惠ABF載板新產線的出貨量增加緣故,景碩得以降低子公司蘇州百碩、蘇州統碩受中國封城管控措施影響程度,四月營收因而得以維持成長榮景。展望後市營運,雖然蘇州百碩因長年虧損,預計將於第二季停產,預估將影響營收一%至二%減幅;但隨昆山、蘇州管控措施的鬆綁,後市營運將可逐漸恢復正常。

法人看好台灣生產廠區ABF、BT載板營收有望持續成長,將帶動景碩營收成長五%至一○%,可順利連續五個季度改寫新高紀錄。

在獲利表現方面,由於高毛利ABF載板產線的持續開出,加以毛利率較低的傳統印刷電路板(PCB)將逐步停產,預料受惠產品組合優化之下,景碩後續毛利率、獲利表現可望同步提升。

法人認為,景碩股價目前處於近二年本益比區間約十二至二十八倍下緣,考量今、明二年ABF載板產能持續開出,將可貢獻營收成長動能,因此給予「買進」評等,目標價二四○元。

另一家投顧法人亦維持原本看法不變,維持「買進」投資評等,目標價上看二五七元。

ABF載板交期仍逾十二個月 南電看好今年營收雙位數成長

台灣IC載板廠南電(8046),公布四月營收達四四.三五億元,月增率負一四.七三%,年增率七.一四%;今年一至四月營收一八九.九六億元,年增率二六.六八%。

南電營運未受到傳統淡季因素影響,成功延續ABF產業持續向上慣性,加以出貨產品組合的持續優化之下,公告第一季獲利續創單季新高紀錄,稅後淨利達三八.八四億元,年增率達一四五%,單季EPS為六.○一元。

南電表示,第一季營運利益成長動能之所以明顯優於營收表現,主因受惠公司提早布局「高值化」產品有成,IC載板包含:ABF、BT皆為「全產全銷」,第二季也維持原定計劃,持續拓展高階產品線品項;同時,兩岸高階IC載板產能持續擴充下,正面看待第二季營業利益可望繼續走揚向上。

產品應用端方面,南電持續鎖定高速運算、高頻高速市場需求強勁的應用板塊,如:5G基地台、雲端伺服器使用的高階網通載板,五奈米製程所生產電腦中央處理器(CPU),以六奈米製程產製的繪圖晶片(GPU),高層數、大尺寸人工智慧、加速處理器等特殊應用的IC晶片載板領域。

高速運算、車用電子、資料中心等終端應用板塊市場需求暢旺,ABF載板產業供需因此呈現大失衡狀態。南電指出,截至去年底為止,ABF載板「產能缺口」仍達二○%左右;預期此供需缺口,直至二○二三年,仍舊無法明顯縮小;看好市場缺口持續緊俏,將先以「去瓶頸化」方式增加產能,預估產能增加幅度約一○%。

受惠二○二一年第四季以來,供應鏈缺料狀況出現好轉,以及市場高效能運算應用快速增加,ABF載板長時間供不應求,市場普遍預期,二○二二年供需仍將持續吃緊。

南電表示,ABF缺口今年仍舊不小,未來將繼續擴充ABF載板產能;預估新北樹林廠第一期、第二期擴建,將分別於二○二三年、二○二四年第一季正式投產,中國蘇州昆山廠第二期擴建則預估於二○二三年首季投產供貨。

估計今年ABF新增產能,錦興廠加計其他廠去瓶頸化增產,將可增加二○%,下半年順利開出之後,將可見到更顯著成長。南電今年資本支出一七○億元左右,與去年八四.五億元相比,幾乎「倍增」。

南電表示,二○二一年產能缺口達二○%,今年因高階應用需求持續增加,缺口依舊無法明顯縮小,ABF載板交期目前仍長達十二個月以上;目前與客戶報價已更改為「逐季議價」方式,公司樂觀看待ABF載板產品平均單價後市。

南電指出,今年上半年營益率將可優於去年下半年水準,營收、本業獲利有望逐季成長,看好全年營收可維持雙位數成長動能。

伴隨載板擴增產能開出之下,且一般PCB生產線將逐步轉向以生產高密度連接板(HDI)為主,預期公司今年載板營收貢獻度將自八二%進一步提升至八五%以上,一般PCB則將縮減至低於一五%比重。

南電表示,儘管整體大環境依舊充斥不少挑戰,如疫情、長短料、缺工、通膨、缺電等。不過,今年ABF載板產業、市場,仍舊走在向上成長階段,市場需求依舊十分強勁,公司於持續擴充新產能並優化產品組合,力拚營運「季季高」,預估今年營收有望較去年雙位數成長,今年上半年營業利益,也將超越去年下半年的傳統旺季水準。

儘管台廠「ABF載板三雄」目前基本面、營運前景展望透明度仍高,但股價短線表現恐因市場上外資法人最新、明顯不同調的研究報告與分析看法,而影響了市場投資人、參與者,對台股「載板三雄」近期的股價看法、操盤決策。有意進場承接籌碼部位者,宜先將此項變數可能帶來的衝擊程度、延續時間長短,納入操盤時的考量。