隨著中國加速復工復產計畫,政府全力展開經濟保衛戰,產業斷鏈危機可望逐步化解,以及第三季產業需求旺季來臨,都有利於後市台股行情回穩。

面臨Fed欲透過積極升息遏制通膨,卻恐讓美國經濟陷入衰退的不安,已經造成美股今年來表現慘淡,也促使部分官員開始釋出利率政策可能轉變的訊號。加上蘋果啟動生產與零組件「去中化」,近期要求組裝廠擴大投資非中國產能之際,再傳出將中國面板龍頭京東方自iPhone OLED面板供應商名單除名,並將中國ODM 大廠聞泰剔除前鏡頭模組供應鏈,此次蘋果祭出鐵腕,大力整頓紅色供應鏈,對台廠而言是一大利多。

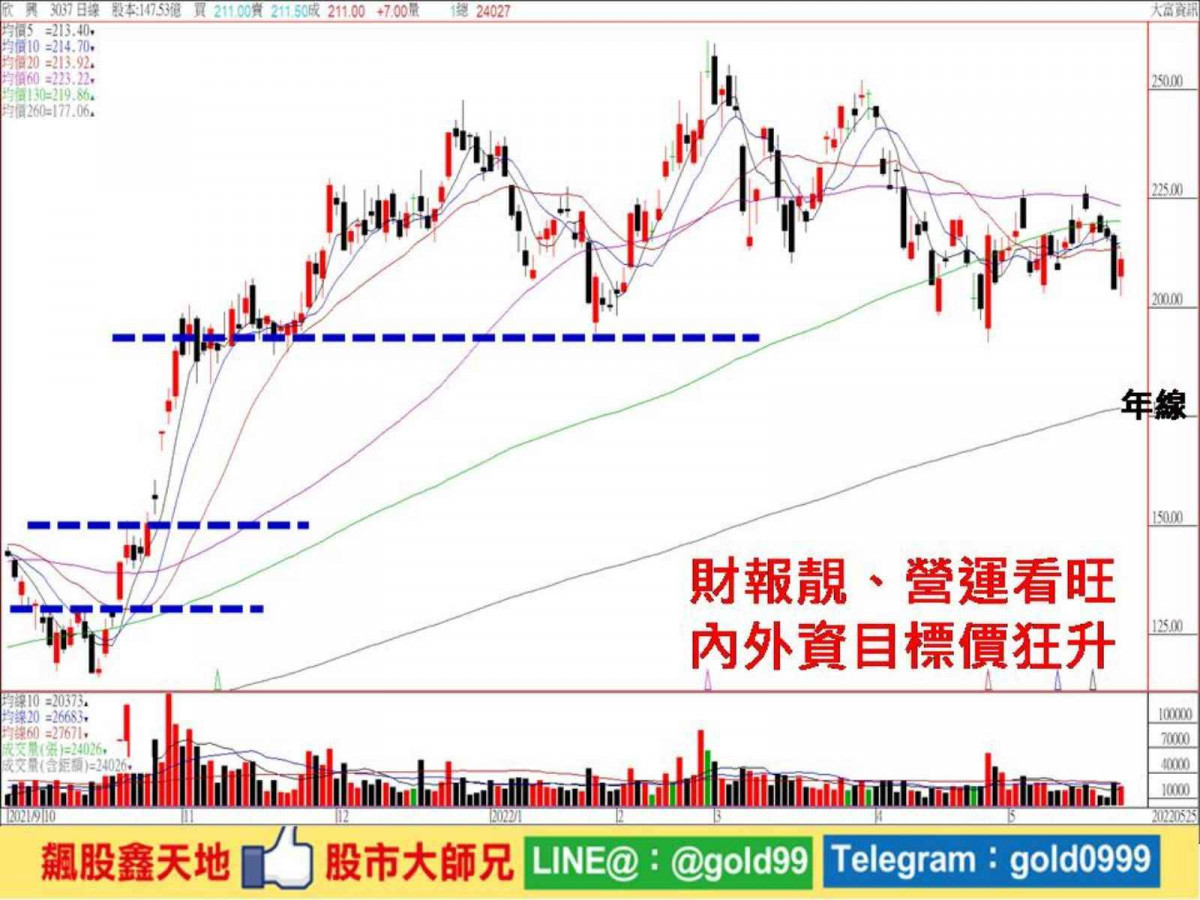

【個股推薦】欣興(3037),主要利基題材:

(1)營運表現亮眼,第一季獲利再創新高:ABF供不應求帶旺載板廠,隨著新產能開出、產品組合轉佳等,首季獲利再創單季新高,第一季合併營收307.11億元、年增40.72%,稅後淨利56.67億元、年增159.53%,每股盈餘3.85元,四月合併營收不畏中國封城影響達111.57億元,月增4.46%、年增41.83%,再創歷年單月新高,公司表示,主要成長動能一樣來自載板需求強勁,HDI、PCB在產品組合上也有改善,帶動整體營運表現成長。

整體第二季來看,在載板依舊強勢的帶動下,公司維持正面看法,而中國大陸工廠受封控影響程度仍要再觀察。

(2)因應市場需求,資本支出再上修:因應未來工廠營運所需,以及提升製程能力,董事會通過決議再次拉高資本支出規劃,預計2022年資本預算增加31.23億元,達到435.36億元,同時也通過2023年、2024年進機之長交期設備採購訂單金額,分別增加2.58億元、22.25億元,達到214.37億元及26.45億元。

IC載板產業迎來榮景,尤其ABF載板供不應求,欣興日前在法說會上也提到,若以目前狀況來看,客戶現在要訂產能,恐要排到2027~2030年。欣興表示,一年增加一百億資本支出,如果設備如期到位、全數買進來,約可增加50~60億營收,會是個參考值,市場普遍預期欣興2022年業績再度創下新高無虞。

(3)內外資喊買:高盛認為,未來幾年ABF載板產業供需缺口將進一步擴大,在伺服器、HPC、AI相關IC封裝技術升級的強勁趨勢下,將長期推動ABF載板的ASP,預計欣興將成為需求上升趨勢的主要受益者之一,此外英特爾將於下半年推出全新的Eagle Stream平台,也將進一步推動未來幾年ABF載板需求。

儘管近期智慧型手機BT需求疲軟,高盛仍預計2022年BT需求維持健康,預計欣興2022年的BT營收將超越同行,主要考量到欣興恢復S1廠產能,以及對旭德的併購案,可能會一間新工廠聚焦RF/Sensor/LED等應用的高端產品,並將欣興2022/23/24的獲利預測分別上調16%/14%/14%,但將第二季營收預期下調4%,考慮到HDI/PCB/FPC/BT業務可能因中國封鎖措施影響,整體而言,重申買入欣興。摩根士丹利證券預測,ABF於2022年供需缺口要比2021年嚴重,到2025年都會處在短缺狀態。

【操作建議】「低接不追高」,雖然近期受盤勢震盪下滑拖累,股價於5/24再度下殺,並摜破十日線及月線,不過,在產業前景持續看好,以及內外資法人力挺偏多不變,就算拉回,預期下檔於年線約180元附近亦具有相當強勁的支撐,且經過適度換手整理過後,一旦能夠再度站上於十日線及月線之上轉強上來,後市仍有再創新高機會(※基本面資料若有異動,依公開資訊觀測站最新訊息為主)。基於風險考量,設好停損停利(詳見附圖說明)。