十年期美債殖利率在五月六日突破3%,收在3.12%,美股三大指數在五月十二日同步創下短線的新低點,然後隨著十年期美債殖利率暫時回落到3%以下,美元指數衝到105.03新高點拉回,市場資金重新回到風險資產。

技術性反彈 套牢股民等抄底

美股也順勢反彈三天,但大環境沒什麼改變,唯一的差別大概就是上海的Omicron本土每日新增確診人數截至五月十七日為止剩下855例,持續朝解封的方向前進,華爾街預期中國大陸官方的財政刺激方案在上海解封後將推出,主要投行同步喊多中概股,高盛將台積電的目標價上調到912元,五月十八日台積電盤中來到541元短線反彈新高點,也就是說,這波科技股的反彈回到二十日均線之上是正常的技術性反彈,並沒有脫離熊市的下跌趨勢。

至於摩根大通喊出的「雖然美股還沒跌完,熊市的反彈即將到來」觀點,的確也很誘人,畢竟科技股自農曆春節以來跌多漲少,先是聯準會升息縮表壓縮了科技股的本益比空間,又有中國大陸動態清零的封城,套在科技股的股民們忍了幾個月就是在等抄底的機會。

美股跌不夠深 賣壓還沒結束

跌得夠深,股票自然便宜,但問題是美股跌得夠深了嗎?摩根大通認為從美股估值來看,基於2023年預期,標普500指數的本益率是15.8倍,每股收益(EPS)為249美元,而基於今年預期,該指數的本益率為17.3倍,EPS為228美元。彭博社資料顯示,市場預期該指數的平均本益率為16.9倍。也就是說,對於投資者而言,股票現在並不便宜,需要更深的回檔才值得買進。

從這個角度或許能夠解釋,為什麼近日的反彈感受不到股民的熱情,甚至連號稱「生命線」的二十日均線的下跌也還沒扭轉,對於許多期盼抄底的股民來說,關鍵問題,可能不只是上海何時解封的短期變數,而是華爾街與貨運大老們認為的下半年需求是否急速下滑?股市的賣股求現的賣壓是否即將結束?

下半年需求急速下滑? 中國動態清零煽風點火

關於下半年的需求急速下滑,其實就是中國大陸堅持動態清零防疫政策所造成的,然而習近平自己已經把退路都封死了,唯有硬著頭皮撐下去,才能暫時壓制住黨內的反對勢力的挑戰。不過,就算年底習近平連任了,更大的危機才開始醞釀而來。

封城的目的是為了爭取時間讓中國大陸本土mRNA疫苗研發成功,今年底、明年初開始全面接種,但是科興與國藥疫苗的效力擋不住Omicron的擴散,耗損了陸人對本土疫苗的信心,約有一點三億人未接種疫苗,特別是六十歲以上的老人本來就接種意願不積極,因此就算更具有保護力的mRNA本土疫苗開始施打,相信情況也會跟現在差不多,無法單靠疫苗達到群體免疫的目標。

寄望內循環 推走外企影響消費力

如此一來,已經連任掌權的習近平,會不會伺機讓動態清零政策退場,找個台階下呢?如果撤掉動態清零,借用台灣近期實踐與病毒共存防疫政策所造成的死亡人數飆升來看,習近平應該也難扛得住大規模的老人病逝。

反之,本土mRNA疫苗無法達到群體免疫,為了保護老人們的性命繼續堅持動態清零,那真的就只能指望內循環能夠如期望的支撐起經濟。

不過如此一來,因為供應鏈斷鏈的風險提高,外企被迫離境,失業率就不可能穩在5%,民眾消費力難免受到傷害,雖然房貸利率降到4.4%減輕民眾的負擔,但民眾的消費意願可能會趨於保守,對全球經濟成長是一大衝擊。

聯準會激進升息 批評聲浪不斷

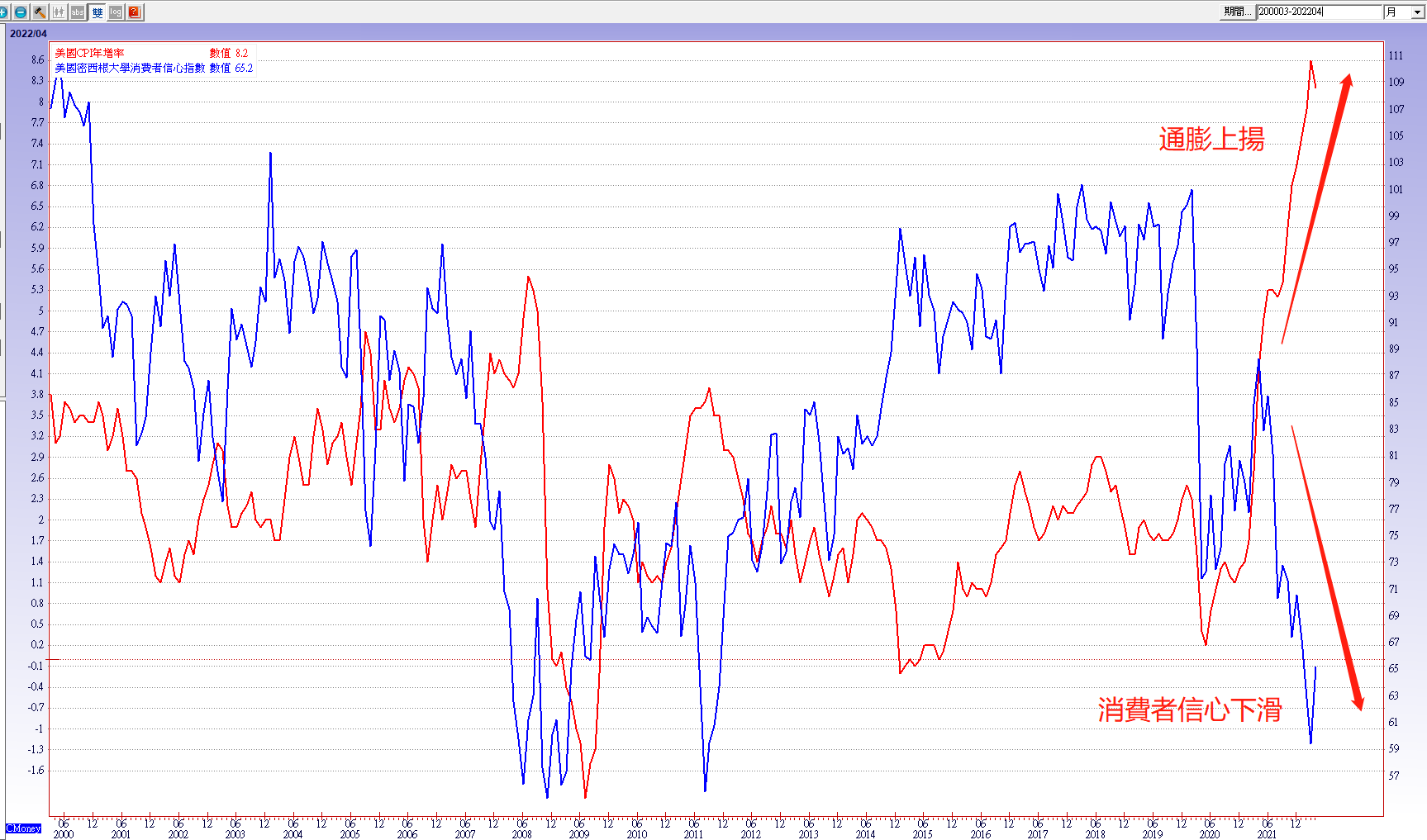

回到美股,美國四月CPI比預期值更高,繼續處在1982年以來的四十年新高附近,股市賣股求現的賣壓是否即將結束?聯準會激進升息將使美國經濟陷入衰退的聲音越來越高,2009至2018年擔任聯準會紐約分行主席的William Dudley表示,聯準會在本次循環實現經濟軟著陸的可能性幾乎為零,因為過去每次聯準會不得不推高失業率時,最後都以衰退收尾。

2004至2017年擔任聯準會里士滿分行主席的Jeffrey Lacker,以及2006至2015年擔任聯準會費城分行主席的Charles Plosser,也都紛紛跳出來公開批評聯準會行動太晚,衰退幾乎無法避免,2022年第一季,美國經濟負成長-1.4%。

最近一位公開批評聯準會的前官員是柏南克,這位前聯準會主席在最新接受CNBC對話表示:「回想起來,是的,這是一個錯誤。通貨膨脹已成為對經濟最嚴重的威脅之一。我認為他們(聯準會)同意這是一個錯誤。」

事實上,2021年上半年鮑爾用「通膨暫時論」來安撫市場,2021年底承認這是個錯誤。於是五月十七日鮑爾接受華爾街日報採訪時表示:「通膨資料實際上早在2021年十月就開始改變,聯準會可能原本應當提前升息。FOMC廣泛支持在接下來的兩次會議上各升息二碼,聯準會將毫不猶豫地繼續升息,直到通膨回落到2%。」

股債基金管理規模同步下降

鮑爾也警告了升息對抗通膨的代價可能會導致失業率升高。經濟衰退通常是由貨幣緊縮導致失業率飆升引發的,根據摩根大通的計算,今年以來,全球股票型基金的管理規模下降了6.1兆美元,回吐了去年60%的漲幅。與此同時,債券型基金的管理規模年初至今損失了2.1兆美元,回吐了去年80%的漲幅。

市場對於聯準會加速將利率調升到中性利率的激進行動感到不安,沒有人真正知道在短期內中性利率在哪,雖然FOMC認為從長期來看,名義中性利率在2.375~2.5%左右,但是如果需要,FOMC會毫不猶豫地超過中性利率。

如果這個夏天在聯準會連續升息二碼,但通膨並沒有降溫的話,聯準會可能會被迫在九月份或以後大幅升息,這一點並未反映在市場定價中。

天然氣價格持續暴漲

那麼通膨會在夏天降溫嗎?拜登政府試圖調降川普政府在美中貿易戰中施加給中國大陸的高關稅,聽起來應該是有助於減輕美國的輸入型通膨壓力,但拜登政府趁著這次俄烏戰爭把握住跟歐盟簽訂LNG十年大訂單的機會,這當然是有助於美國經濟,特別是在期中選舉年。

但弄巧成拙的是,美國LNG工廠天然氣產量消耗比率在三月中旬達到驚人的15%,美國天然氣價格從年初的每百萬英熱單位約3.730美元飆升至約7.782美元,漲幅已達一倍,上漲幅度遠超過汽油和柴油。伴隨著天然氣價格持續暴漲,美國工業企業正面臨越來越大的成本壓力。

股市資金恐持續長期外流

關於俄烏戰爭,鮑爾表示戰爭正在推高大宗商品價格,聯準會不知道這種情況會持續多久,看起來戰爭的影響可能比預期的更持久。然而面對能源上漲的通膨壓力,OPEC+最新表態─增產解決不了汽油高價,給了拜登軟釘子。

財經金融博客Zerohedge評論提到,根據可以預測或指導中央銀行應該如何因經濟變化而改變利率的泰勒規則,聯邦基金利率應該超過11%,而不是位於當前的1%左右。

從這個角度來看,四月份美國股票型基金流出資金創2020年三月以來最高紀錄,這可能意味著股市已經開啟將長期持續的資金外流。

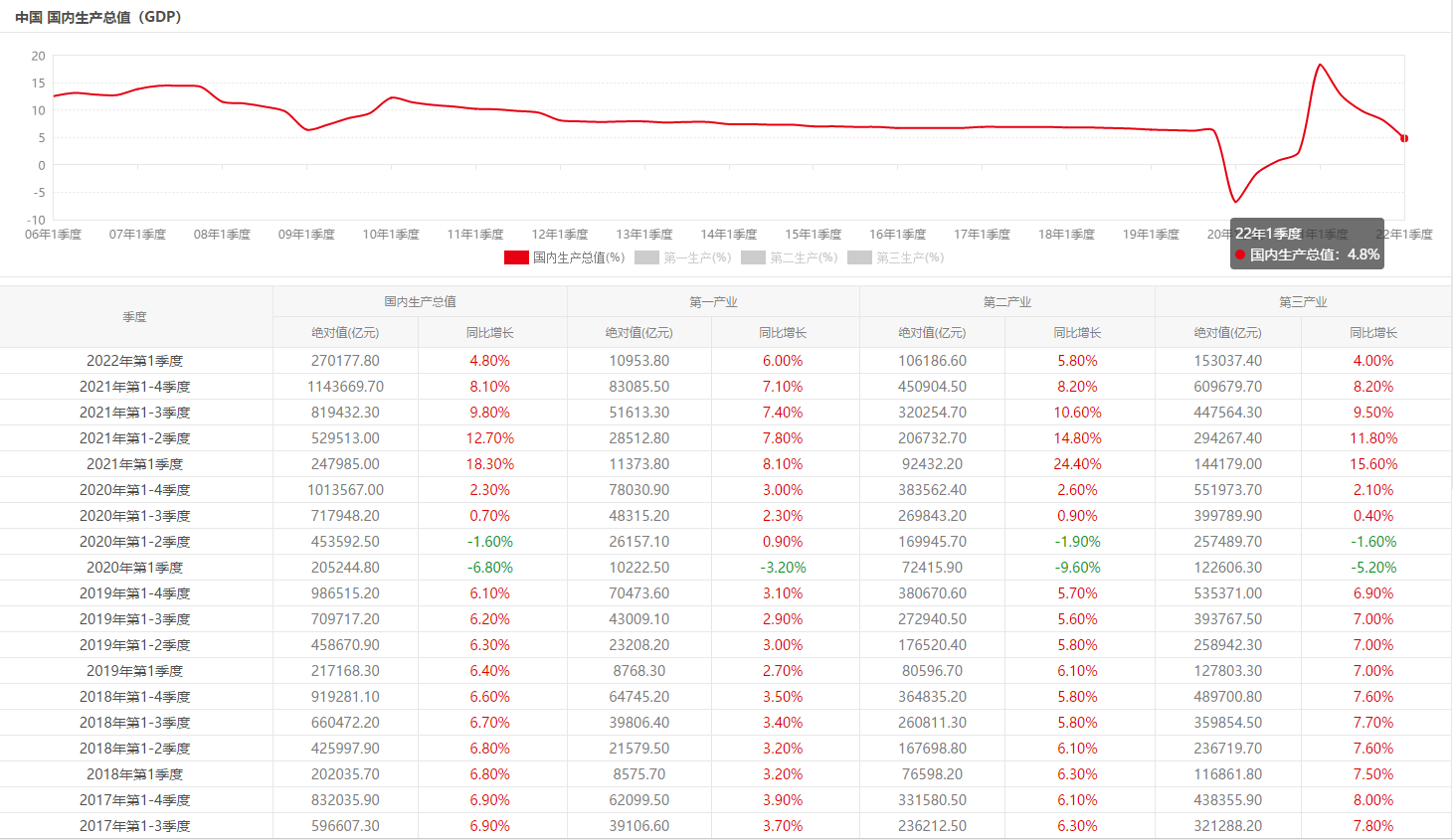

▲中國GDP

▲美國CPI+CCI

▲天然氣周線圖