資金緊縮壓力升溫及景氣降溫等雙重影響,外資一路賣不停,台股指數下殺,在市場信心未完全恢復過來前,預期短期指數反覆震盪打底機率仍大,不過,對於短線震盪,大家也不必過於恐慌,畢竟許多股票都已嚴重超跌,就歷史經驗來看,相信不用太久時間,隨時將可望有一波報復性反彈行情可期。

目前台股如IC載板、二極體、第三代半導體等,產業前景持續看好,短線股價下殺,一旦量縮價穩、止跌契機浮現,逢低可留意。另外,包括風電、網通、碳纖維概念以及散裝航運等,近期股價相對強勢,逢低仍值得留意。至於快篩及農金概念股,除了核酸檢測瑞基仍維持多方控盤格局,其餘個股在線型架構破線轉弱下,策略上不可掉輕心。

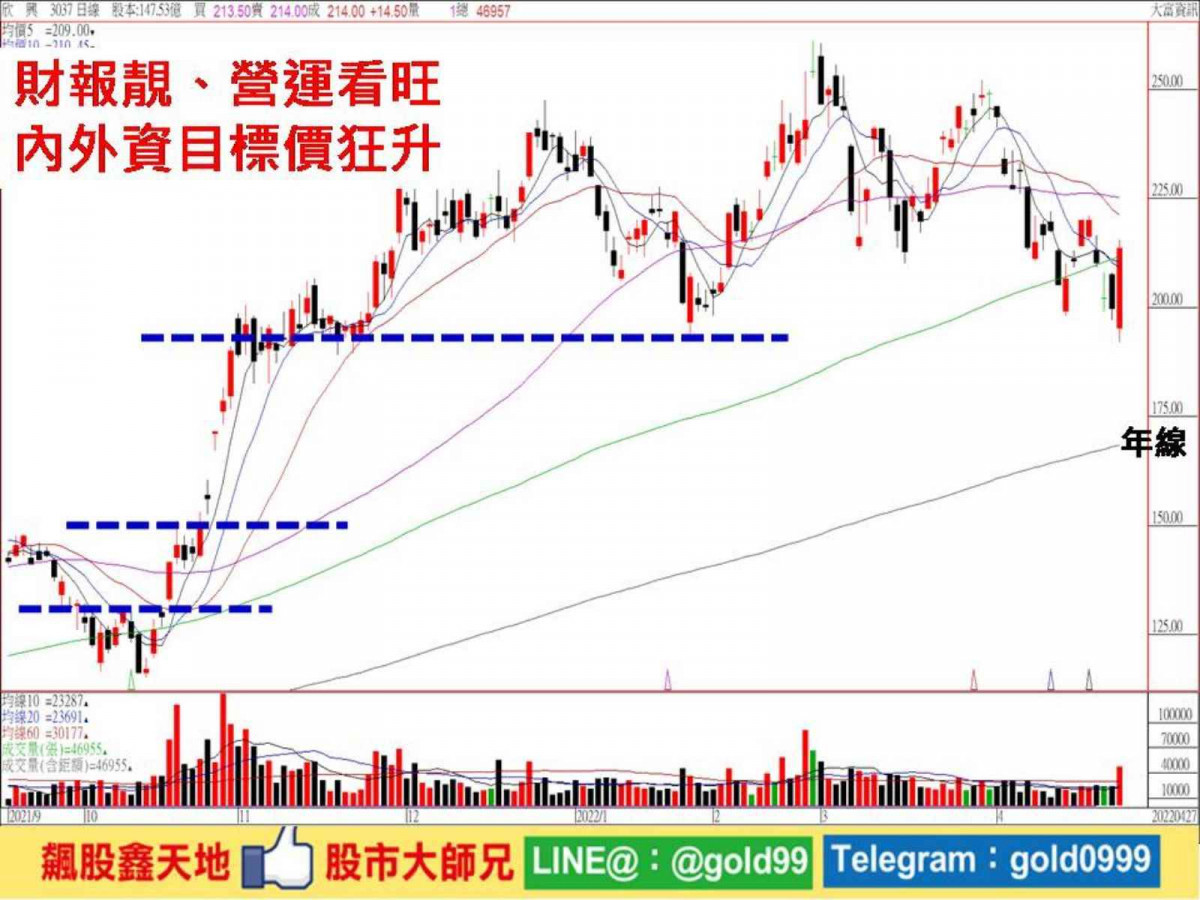

【個股推薦】欣興(3037),主要利基題材有:

(1)營運亮眼,單季獲利再創新高:ABF供不應求帶旺載板廠,隨著新產能開出、產品組合轉佳等,首季獲利再創單季新高,第一季營收307.11億元,年增40.72%,稅後淨利56.67億元,年增159.53%,每股盈餘3.85元,公司表示,主要成長動能一樣來自載板需求強勁,HDI、PCB在產品組合上也有改善,帶動整體營運成長。

展望第二季,欣興認為,載板將維持向上趨勢、需求保持強勁,PCB、HDI多少還是會受到季節性因素以及中國大陸疫情封控的影響,整體第二季來看,在載板依舊強勢帶動下,公司維持正面看法,而中國大陸工廠受封控的影響程度仍要再觀察。

(2)因應市場需求,資本支出再上修:因應未來工廠營運所需,以及提升製程能力,欣興4月26日董事會通過決議再次拉高資本支出規劃,預計2022年資本預算由增加31.23億元,達到435.36億元,同時也通過2023年、2024年進機之長交期設備採購訂單金額,由原本的211.78億元及4.19億元,分別增加2.58億元、22.25億元,達到214.37億元及26.45億元。

IC載板迎來榮景,尤其ABF載板供不應求,欣興日前在法說會上也提到,若以目前狀況來看,客戶現在要訂產能,恐要排到2027~2030年。

2022年展望方面,欣興表示,一年增加100億資本支出,如果設備如期到位、全數買進來,約可增加50~60億營收,會是個參考值,市場普遍預期欣興2022年業績再度創下新高無虞。

(3)內外資喊買:欣興2021年第四季財報超標,上調2022年資本支出,對長遠展望優於市場預期,利多爆發力強大。

高盛證券指出,從欣興經營管理階層對ABF市況展望、ABF設備交期拉長、高階ABF專案貢獻度提高,加上ABF客戶更積極提前確保產能,看好欣興股價將持續獲得市場追捧。有鑑於伺服器、高效能運算(HPC)、人工智慧(AI)等高階應用大行其道,IC封裝技術提升到2.5D、3D,提高ABF採用量,高盛預期,2021~2025年間,整體2.5D與3D封裝IC晶片的ABF需求量,將以65%的年複合成長率飛奔,也因為供需缺口持續擴大,ABF未來幾季乃至未來數年的報價將進一步走高,嘉惠ABF製造商長線營運與獲利動能。

摩根士丹利證券預測,ABF於2022年的供需缺口要比2021年嚴重,並且到2025年都會處在短缺狀態。

【操作建議】策略「低接不追高」原則,短期受中國大陸封城、昆山停工停產衝擊,拖累股價下殺拉回,不過,在產業前景持續看好,以及內外資法人力挺偏多下,若有拉回,逢低仍值得留意(基本面資料若有異動,依公開資訊觀測站最新訊息為主)。基於風險考量,設好停損停利(詳見附圖說明)。