有個高齡的父親一輩子辛苦工作,創造了3千萬的財富,有感於年歲已高,其將2千萬分給三個兒子,自己留下1千萬當作養老備用金,他跟三個兒子說,這一千萬看為來他在哪個兒子家終老過世,就將這1千萬送給那個兒子,藉此牽制三個兒子的孝心。

這個案例很多人以諷刺的心態看待,但他卻可能在現實生活中存在有一天你我老去必須面對的現實狀況,2014年台灣人口超過65歲以上有280萬人次,到了目前為止超過65歲以上人口已達到413萬人次,短短不到八年時間,高齡人口成長了133萬人次,意謂著台灣將於2025年邁入超高齡社會將成為常態現象了!

國人平均壽命不斷提升,但生育率卻逐年下降,據國家發展委員會統計,2025年台灣將邁入超高齡社會,扶老比率將由2020年的22.5%,預估到2070年將攀升至7601%。有鑑於此,金管會在2020年9月推動「信託2.0」政策,希望台灣的信託業能積極體現普惠金融的意義和價值,為民眾打造更平價、完善的高齡信託服務生態圈;而除了銀行在金控體系內進行跨售,信託2.0的推動也橫越了不同產業。

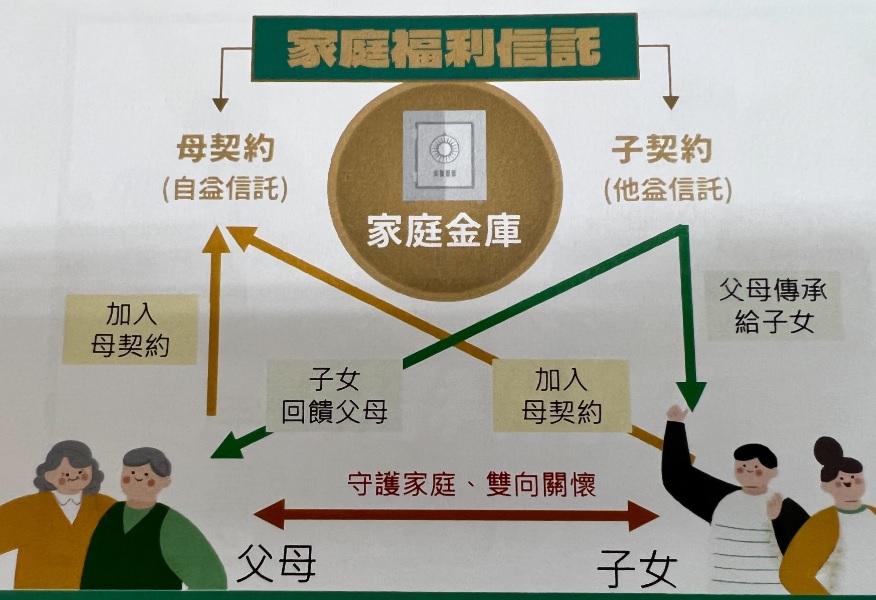

合庫長期觀察社會高齡化、少子化背後衍生的老人獨居、老人長照等問題,並與子女教養及財富傳承等問題相互連結,因此打造「信託2.0」雙引擎,正式推出「家庭福利信託x長照金融管家」創新服務,以「家庭福利信託」達到家庭成員間的照顧支持,再搭配「長照金融管家」的長照費用金流服務,將長照機構納入信託生態圈,實踐全方位信託服務。

合作金庫董事長雷仲達表示,高齡化及少子化的影響,

合作金庫推出「家庭福利信託x長照金融管家」雙引擎,有別於過去的「個人信託」,跳脫個人觀點,從「家庭」角度出發設計信託架構與服務,對此合庫商業銀行信託部協理張玫蓉表示,信託不再是有錢的權利,此架構是以母子契約結合的家庭福利信託,是以家庭的概念結合母契約與子契約設計 「一個家庭」的信託契約;各家庭成員可以根據自己的人生階段,事先預做財產規劃,加入母契約-自益信託,並透過子契約-他益信託的傳承,實現家庭金庫財產的移轉。

另外,合庫攜手全台擁有13個服務據點的「台灣受恩」長照集團,

長期鑽研健康照護暨生技醫療產業的PwC執業合夥人蔡晏潭會計師指出,

圖說:合作金庫推出創新家庭福利信託x長照金融管家打造信託2.0雙引擎