好房網News記者唐主桂/綜合報導

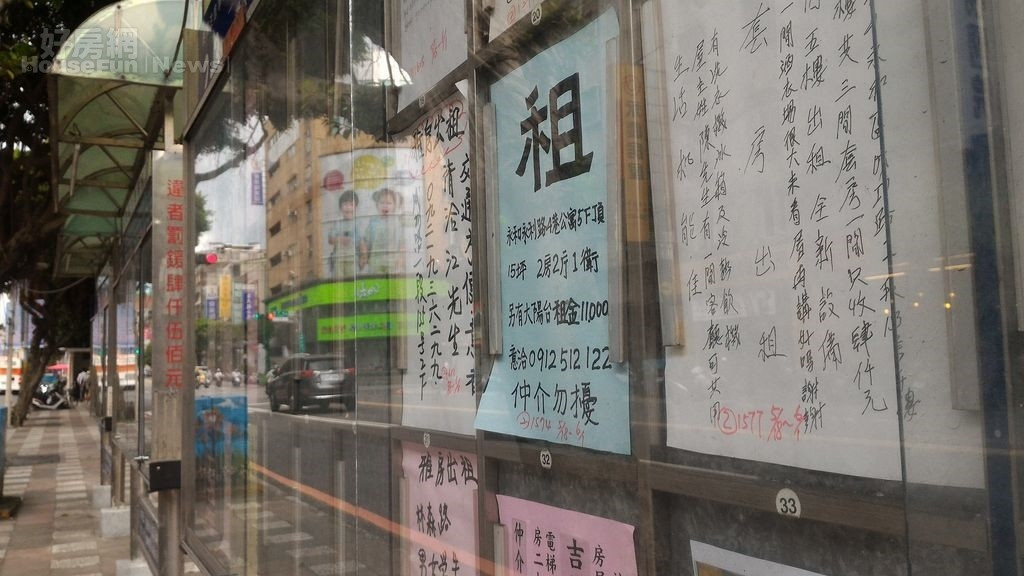

房地產一向被台灣人視為是最佳的投資標的之一,除了在房價漲多跌少的狀況下,未來可以賺到一筆可觀的價差,過程中也能將房屋出租,獲取額外的報酬,不過這筆帳究竟要怎麼樣算才對呢?

臉書社團上就有人提問,表示自己看上了一間房子,總價750萬元,頭期款只要150萬元,每個月就能收取2萬元租金,在寬限期內每個月只需要還款1萬元,房仲在推薦時,跟他說由於每個月淨收入有1萬,乘上12個月,而成本只有150萬,所以投資報酬率高達8%,但這個數字卻讓他有些存疑。

網友們見到這個數字,則紛紛搖頭,直言投資報酬率並不能這樣算,表示「寬限期過後就沒有投報率了」、「150萬只是頭一個月,一兩年後你的本金就不是150萬了。除非你選只還利息不還本金」、「毛利率=租金-利息/頭期。只要租金高於利息都是賺錢的,但過了寬限期,你要把每個月要還的本金加入分母,成本增加」、「用房仲的算法,過了寬限期報酬率變負的」,也有人打趣的說「稅前沒有,稅後也沒有,只有睡著才有啦」、「數學老師都哭了」。

不過實際的報酬率究竟該怎麼算呢?有人表示還得扣除一些雜項開支、稅務、空窗期,此外裝修費用也是成本之一,分享自己所知道的銀行計算方式,由於租金有空窗期2萬打八折乘上12月,再除以總成本,以裝修成本50萬來算,該物件的年化報酬率大約在2.4%。

而報酬率要到多少才是一個值得投資的房子呢?理財專家林奇芬曾分享,可以用1.5%到2%的租金報酬率來計算房價底線,比如一間30坪的房子,25000元,則年租金為30萬元,以2%租金報酬率推算,合理房屋總價約1500萬元,若以1.5%來推算,則房價可落在2000萬元附近。

這樣的報酬率看似比投資股票低了許多,不過林奇芬認為落實到每個人財務管理上,很可能產生不同的結果,並從挑選能力、持有耐性和財務槓桿三個角度來評估,建議年輕人先從股票投資開始,累積購屋自備款,等到資產規模擴大時,再開始持有房地產。同時持有這二種資產,也具有風險分散效果,對長期資產累積都是正面的。