真亂!還來不及分析超乎市場預期強勁的非農就業報告,緊接著以巴冷不防地就開戰了,局勢越來越複雜,上半年大家還在傳俄羅斯連二戰的庫存都拿出來用,彈藥快耗盡了,結果前兩天美國公布了一份制裁名單,涉及支援俄軍工業四十二家中企遭美列入實體清單,然後亞運會閉幕的那天,以巴開戰了。

有趣的是,亞運開幕時敘利亞總統夫婦親訪中國,國家元首出席國際運動會本是平常不過的事,但去年北京冬季奧運會,俄羅斯普丁親訪中國,恰巧也是在冬奧閉幕後對烏克蘭開戰,顯然中國在這盤地緣政治大棋扮演了關鍵的角色。

美中政治角力格局越來越大

眾所周知,美國的政壇與財經界有著大量的猶太人掌握要職,而美國又支持猶太人在以色列建國,以色列在巴勒斯坦地區建國,遭到了包括敘利亞在內的多數阿拉伯國家的反對,這就有了後來的五次中東戰爭。敘利亞作為當時反對以色列的主要力量,參加了五次中東戰爭,每次都是損失慘重。

過去敘利亞的背後是伊朗與俄羅斯,而這次中國高調接見敘利亞總統夫婦,對照一年前,美國退出阿富汗後,中國高調接見蓋達組織,美國與中國在中東的地緣政治角力棋局,展開的格局越來越廣、越複雜。

以色列立足之地大多是土地貧瘠之地或沙漠,而鄰近的敘利亞土地比以色列優質太多,為了讓以色列在中東地區站穩腳跟,徹底解決生存空間的問題,企圖扶持敘利亞的反對派和庫爾德武裝來推翻阿薩德政府,以便掌控整個敘利亞。

2017年,川普一○五枚巡弋飛彈轟炸敘利亞,2021年拜登就任第一發空襲,就轟炸親伊朗民兵的「真主黨旅」與「塞義德烈士旅」。

兩個戰場同時開火 能源危機重演?

關於加薩走廊的政局是,伊朗、敘利亞、卡塔爾、科威特、阿富汗、伊拉克等多個中東國家公開支持巴勒斯坦;歐盟、美國、法國、德國、義大利、匈牙利、烏克蘭、日本、印度等國家公開支持以色列。

不論歷史如何糾結,世界三大火藥庫已經有兩個開火了,只剩下台灣還和平著,且不說台灣何時被逼上檯面(國防部前陣子緊張兮兮的還是有點道理),擺在眼前的是,美國與北約為了支援烏克蘭的軍火,內部已經開始有雜音,軍火製造也有點趕不上俄烏戰爭的消耗量,更重要的是兩個戰場同時開火,考驗美國的全球軍力分布,以及這個冬季歐盟的能源危機會不會重演。

別的不說,美國國會為了避免讓政府關門,9月30日批准了一項臨時支出法案,並提交拜登簽署成法律。由於法案倉促通過,排除了對烏克蘭的援助,使基輔成為權宜之計的犧牲品。

重點是,這臨時法案的通過就在烏克蘭總統澤倫斯基訪美,要求國會提供更多援助之後一星期,果真是美國優先,不知道後續是西方藉著以巴衝突轉移淡化軍援烏克蘭焦點?還是西方同時大力軍援兩個戰場?突然想起前陣子北韓金正恩搭火車去莫斯科見普丁,不知道北韓會選在何時冒出頭來刷存在感?

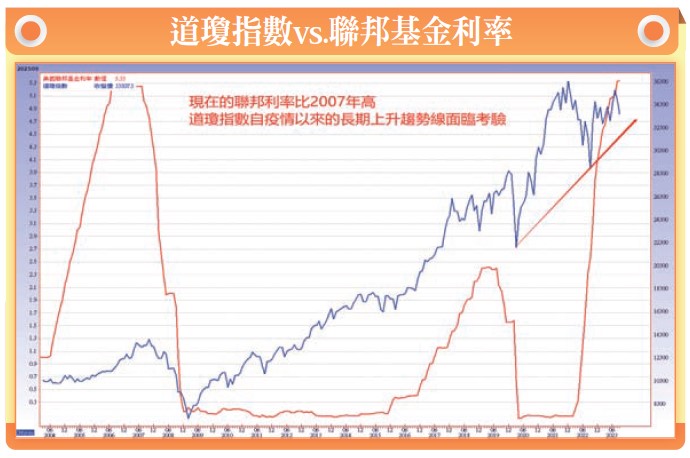

美債殖利率飆升 增添經濟軟著陸難度

有一點倒是跟台灣有關,就是十年期與三十年期美債殖利率雙雙創下十六年新高,債券殖利率飆升增添美國經濟軟著陸難度。此刻市場關注的是,美國長債突遭「謎樣」大量拋售,債券殖利率飆升正在摧毀美國經濟軟著陸的希望,關鍵是,債市又找不到明確的替罪羔羊,只好歸咎於美國經濟成長的預期改善,以及對美國政府巨額赤字的擔憂所產生的共振結合。

當下的問題是,聯準會更高、更久的利率政策會給經濟帶來多大程度的損失?高盛預估,如果七月底開啟的金融狀況收緊持續下去,未來一年美國的GDP成長速度可能會減少1%。

傳統上,債市跟股市呈現負相關,而過去兩個月並沒有發生這情況,代表著市場開始從預期聯準會將降息修正為接受更久的高利率。所以後續要觀察的是,高利率的借貸成本的滯後影響性,將會給股票和其他資產帶來多大的壓力,從而導致投資、勞工市場和經濟活動的疲軟。如果近期美債殖利率快速上揚導致了美國經濟的崩潰,從這個角度來看美債「謎樣」大量賣壓,或許藏鏡人就呼之欲出。

五十年來最大熊市 投資人伺機抄底美債

自2020年三月十年期美債殖利率達到0.76%以來,十年期美債價格已經下跌了46%。三十年期美債的跌勢更為嚴重,暴跌了53%,接近2008年金融危機的美股57%的暴跌幅度。

美債正面臨近五十年來最大的熊市,經歷近期歷史性的暴跌之後,華爾街已經有聲音認為當明年美國經濟衰退成為事實,美債將成為2024年的投資首選之一。

因此美債的下跌並沒有嚇退投資人,截至10月4日為止的一周,美國短期公債流入46億美元,為連續第三十四周流入,抄底美債的投資人認為一旦債券和股票市場反映的經濟衰退真正「轉變為經濟數據」,債券就會大幅反彈。

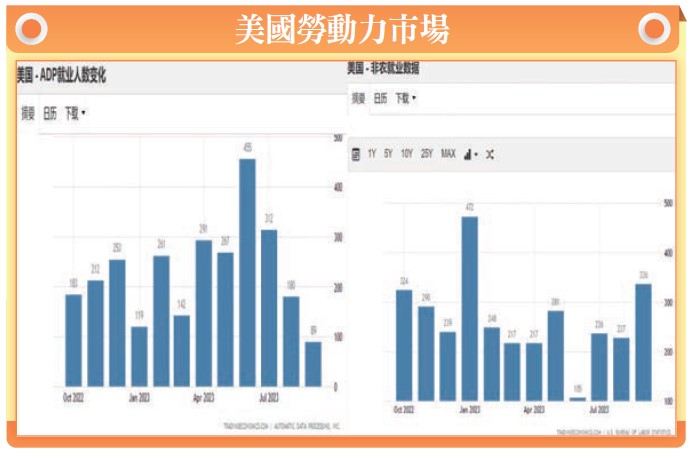

美債未來發展看美股

抗通膨任務尚未結束,聯準會不太可能放寬貨幣緊縮計畫,這代表聯準會將成為美債的賣方,加上疫情的紓困計畫增加美國政府赤字,導致美國財政部增發更多美債籌資,而美債的最大境外買家─日本與中國的買盤也縮手,美債需求疲軟,多重不利美債因素的共振導致殖利率上升。強勁的美國勞工市場是聯準會繼續維持升息週期,並爭取經濟軟著陸的本錢。

在國際貨幣基金組織和世界銀行年會的空檔,美國財長葉倫接受媒體訪問時表示:「沒有看到任何與利率上升有關的功能失調的證據。當利率波動更大時,有時會看到市場功能受到一些影響,但這是很正常的。此外,借款人似乎承受住了利率上升的考驗,升息本身並沒有明顯給家庭或企業帶來巨大壓力。」這一切意味著美國債券的命運掌握在股市手中。

平均時薪增速放緩 有利通膨降溫

10月6日美國九月非農新增人數33.6萬,遠超市場預期的17萬人,創今年初以來最大增幅,道瓊指數先跌後漲288點,多頭無懼九月超強非農數據增加聯準會十一月升息預期的擔憂,關鍵就在九月平均時薪增速放緩,有利於通膨的降溫。

10月9日道瓊指數在以巴開火的突發利空中,續漲197點,帶動10月10日日經225指數大漲751點,德國DAX30指數漲295點,股民似乎趁著利空搶短股市。

10月9日十年期美債殖利率收4.78%,FedWatchTool顯示十一月升息的機率達84.3%,10月12日的通膨數據將決定十年期美債殖利率是站上5%大關,還是下跌到4.5%。