財務實力和財務想像力的落差

阿巧與小戴是對夫妻,二十幾歲就業後就沒有換過公司,兩人各自在專精的領域,表現得可圈可點,頗得公司賞識,兩人一待就是三十年。

他們育有一對兒女,正在國中階段就讀,阿巧希望有能力培養小孩出國留學,除了增廣視野外,她認為自己也有能力和實力,讓孩子到國外拿學位,以後的發展更有優勢。

阿巧還有個斜槓人生的夢想,畢竟在現有的職位已待了三十年,她希望人生下半場能成為自由工作者,發揮自己的專長,創造更多可以揮灑的空間。

另外,老公小戴擔任的職務,因為關係到生產線的運作,所以幾乎是二十四小時待命,任何狀況發生,他必須第一時間趕到現場排除問題。

可想而知,他的工作壓力非常大,常有三更半夜趕到公司排除問題,年輕時,體力、精神恢復得快,還撐得過去,但轉眼已是中年大叔的他,已無法再像之 前那樣拚搏了。

所以,儘早退休,就成為小戴的首要目標,當然,退休後,每年出國度假旅遊,也是必須要的。

當然,他們的辛勤工作是有回報的,不僅房貸也還清了,夫妻倆累積資產淨值近3,000萬,單就現金、股票、基金合計有 1,500 萬。

這樣看,他們倆想退休應該沒什麼問題吧?的確,阿巧、小戴這對夫妻,擁有穩定的現金流量,沒有房貸,負債比很低,同時資產變現率及生息資產率接近六成,淨資產也有近3,000萬元,已經有很好的家庭財務基礎。

但是,兩人未來想送子女出國唸書,再加上他們的退休準備是否能逐步實現,很難自己計算出來。

首先,我會先檢查他們的錢都怎麼流到哪裡去,也就是先幫他們進行全面的財務健檢,跟健檢報告書一樣,看到紅字的部分,就是要注意的:

1.支出收入比74.42%(最好能低於 70%)

2.名目儲蓄率/有效儲蓄率 25.58%/7.85%

3.生活費用比 37.81%

4.超額現金比419.06%(最好能介於50% ~100%)

5.資產變現率58.74%

6.生息資產率58.74%

7.負債比2.53%

8.償債壓力指數0%

從紅字的部分,我們可以看到有幾個項目不太好,讓 我一一拆解給你們看:

問題點:收入變多,生活支出也隨之增加

小戴、阿巧家的「支出收入比」偏高,原因是什麼呢?我從他們的「生活費用比」占 37.81%看得出來,小戴家 的生活費用比較高,生活費用就是「必要的」食衣住行費用,例如:房租/貸、水電瓦斯、交通費、信用卡費、餐費等,這些明顯超出參考指標,或許是消費較多,或許是常外食餐費高,我想應該是生活寬裕、消費能力增加後,漸漸累積上去的。

不過,因為阿巧及小戴的薪資收入穩定且位階都在中高,所以就算生活費用比大幅超過標準,並沒有造成他們的家庭流量壓力。

當然,這是夫妻齊心努力的成果,不能被否定。但是,當家庭的日常消費提高後,就很難降回原本的水準。幾年下來,薪水增加的幅度,被高消費狠狠吃掉了,存款卻維持原本經濟拮据時的水準,猛然回頭才發現,自己的金融資產(像是銀行存款、基金、股票等)的累積金額,跟自己的收入不能相符,以自己的收入來看,應該要存下更多錢、擁有更多資產才對。

沒錯,許多中高收入的家庭,是屬於低金融資產,甚至零資產的。

賺多花多的零資產族群

很多接受財務建築師諮詢的高收入者,都對自己的報告很驚訝:「明明賺那麼多,自己卻沒有相對應的資產。」這其中有些習慣是無法察覺的,當收入比較高的時候,每個月定期會有一大筆收入進帳,光憑當月的薪水就能維持家裡高額開銷,就算偶爾出現赤字, 也多少能用年終獎金來補貼,所以難免會產生「財務狀況還算過得去」的錯覺。日子就這樣稀里糊塗的過去了,其實這就是財務實力和財務想像力之間的落差。

我認為,他們還有第二個需要留意的,是「現金部位占比過高」,他們的超額現金比 419.06%,也就是手上能支配的現金很多。

當然,現金部位擁有絕佳流動性與安全感,也可以 實現短、中期財務目標,但是,以現有利率環境分析,通貨膨脹率大於存款利率,我們的資產容易呈現出「負利率」的情況,也就是現金的購買力將隨時間下降(錢越來越薄),負利率將逐步侵蝕辛苦累積的資產。

所以,要解決阿巧及小戴夫妻關心的議題,必須針對以下三點進行整體分析,才能正確估算各項財務目標與現有資產間的關係:

未來:家庭現金流量未來的變化

目標:各項資產在完成各項目標時的存量變化

風險:人身風險對應資產的危險評估

為了清楚呈現家庭現金流與存量,對應未來人生財務目標完成率的變化,我們從多年的市場運作經驗中,發展出一套以財務工程學為基礎,整合財務金融、數學、統計並結合人生財務藍圖的演算法,我們稱為:「全生涯財務模型」。

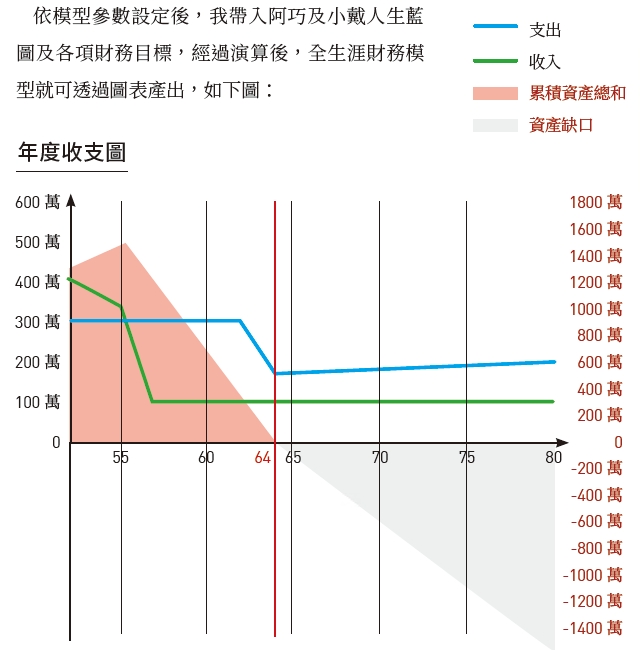

依模型參數設定後,我帶入阿巧及小戴人生藍圖及各項財務目標,經過演算後,全生涯財務模型就可透過圖表產出(如圖一)。

▲圖一

從模型中,我們可以清楚的看出,64歲的他們就會面臨一個非常大的分水嶺:紅色的資產,居然變成了負數!

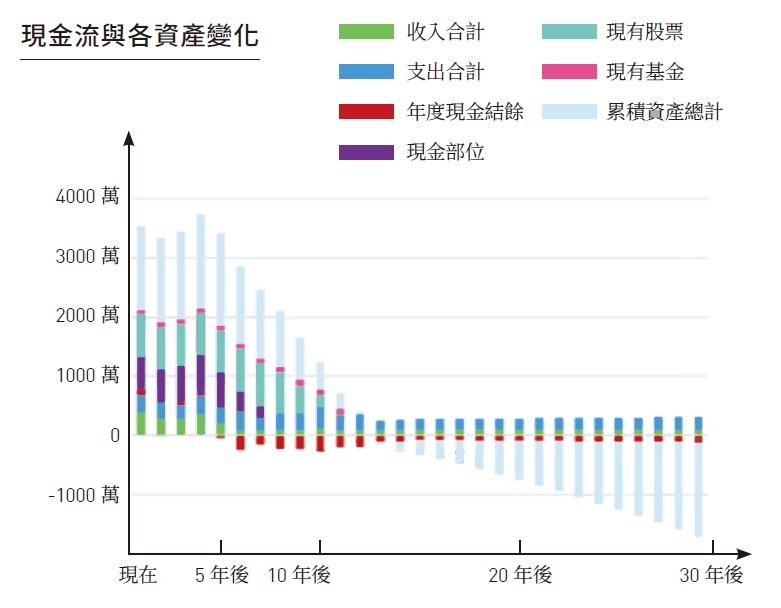

怎麼會這樣?為了瞭解各資產的相關變化,我們將各資產的變化用累積柱狀圖呈現出來,這樣能更清楚的看見不同資產的變化(如圖二)。

▲圖二

小戴希望能在五年後提早退休,從圖二可清楚看出,五年後少了小戴的工作收入,家庭現金流結餘(紅色區塊)將於第六年度由正轉負,連帶使得資產總額(淺藍色區塊)開始逐年下降。

七年後子女出國留學,留學費用激增,屆時現金部位(紫色區塊)將迅速下降,並很快的在第八年度用盡。 為了持續供應子女留學費用支出,第八年度後開始陸續賣出股票用以填補因留學費用造成的現金流缺口,經過推算,股票部位也將在第十年全數賣出。

到了阿巧64歲時(第12年度),家庭可變現的流動資產將全部消耗殆盡,只剩下自用資產了,在不動用自用不動產的前提下,夫妻倆的退休金完成率只有40%。

從我們的「全生涯財務模型」清楚的揭露了,「小孩留學費」排擠「父母退休金」問題,有極高機率會發生。

如果我努力投資,是否就有可能擺脫人生財務問題?

可能是,可能不是。原因是我們的大腦不太適合頻繁交易。

根據《投資進化論》這本書提到,智人的發展還不到二十萬年,從那時候開始,人類大腦幾乎就沒再成長過。大腦是一個幫助我們荒野生存的工具,常存在「要戰鬥了嗎」與「要逃跑了嗎」兩種思考。這是為了在危急時產生快速反應,快速而果斷的行動,可以讓我們有效的躲開野外的攻擊,但對於現代人的投資行為,大腦卻沒什麼用。

我舉幾個例子你們就知道了(圖三)。

▲圖三

本金大的人,通常不願意冒太大風險,但是在投資市場裡,會為你帶來鉅額報酬的,通常都是現階段看不到營利、具有未來性和大量風險的標的。

而本金太小的人,很難只接受5~20%的報酬率,儘管這對大資金來說已經夠了。少數衍生性商品,例如權證、選擇權,可以用較低的資金操作,但操作這類高風險商品,錢太少通常是九死一生。

各種不理性的決策,導致投資的過程通常不太順利, 那我們該如何面對?

其實要解決各種人性上的偏誤,最簡單的方法就是排除主觀決策,以被動式的指數化投資為主,拿出紙筆,把預先訂定好的投資計畫寫下來,有助於你遵循原本的想法,不受心理影響。

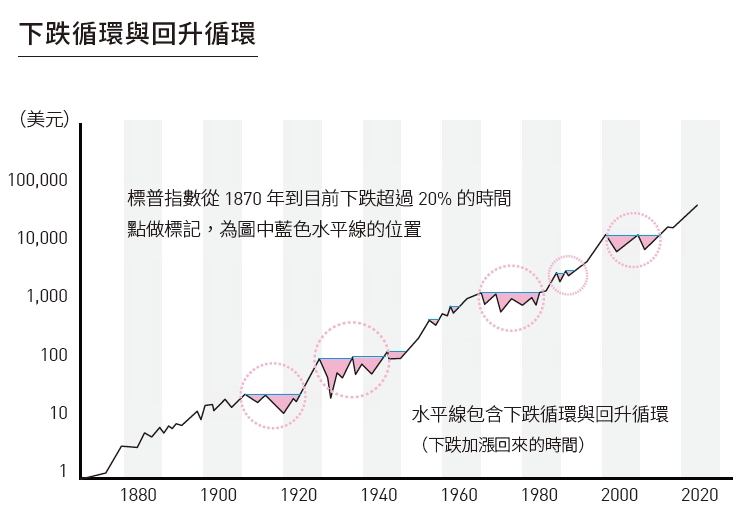

關於買賣的時機也很簡單,就是遵守「不擇時進出」 的原則。我們看看美股中下跌循環和回升循環,回測160年前的曲線,你就會知道這個道理(圖四)。

▲圖四

記得一句話:如今的相對高點,放在未來可能是極佳的便宜價格,在這個原則底下,買進其實只要選擇簡單的定期定額或是直接單筆投入,不須花時間與精力判斷行情的高低點,因為多數人根本沒有這種能力,花費這些時間成本,幾乎都是徒勞無功。

賣出呢?是否要適時的獲利了結?不用!

不擇時的原則,除了不擇時「進」以外,還不擇時「出」。

賣出的時機有兩個:

1.資產之間的再平衡

2.當你需要用到這筆錢的時候

無須預設任何高低點,無須關注各種總經數據,更無須時時盯盤。只要定期買入,長期持有到目標達成的那一刻。

投資可以很簡單,難的是人性上的堅持。

投資不是最重要的,配置才是。

投資最大的恐懼就是風險,而資產配置是透過分散投資讓資產承擔可接受的風險與報酬,目標並不是創造最大報酬,而是控制風險。若能每年再平衡一次,就如車子送去保養廠保養一樣,車子得以進行一些調整跟維護,這樣的目的是讓車子可以開得更長久。

資產配置也是,若可以定期再平衡,則可以讓資產配置的資產維持長久競爭力,讓偏離的資產比例適度回歸正常,同時也能適度獲利了結漲多的部分加上適度加碼跌深的部位,投資人的心理也可以有獲利了結,入袋為安的安心感,不會一直擔心帳上獲利會錯過獲利了結的時機,這樣達到一魚三吃的效果,才可以持續長久維持資產配置。