獻給想建構全面理財規劃的武士們!

高股息vs 成長型股票:年輕有本錢冒險

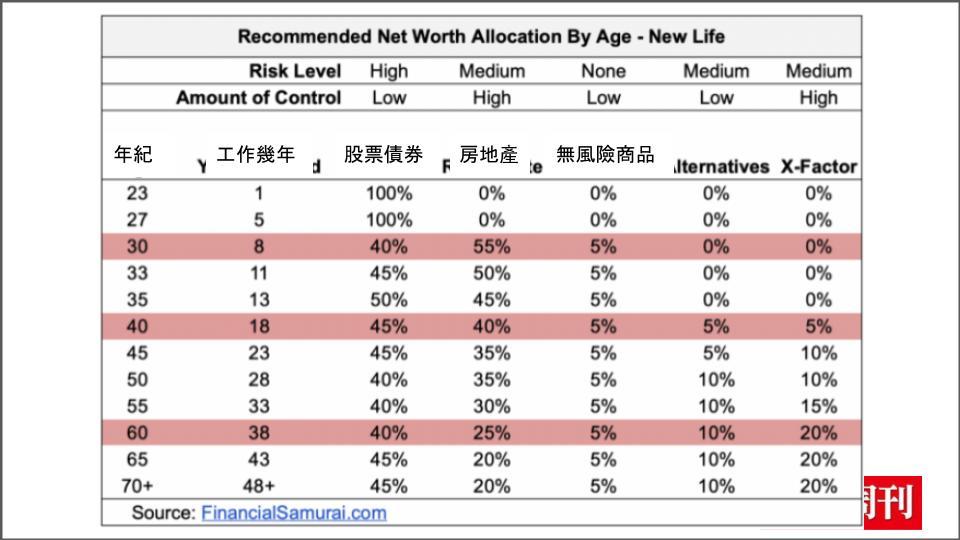

本書提到30歲以下的族群,因為風險承受度高,即使虧錢也有能力賺回來,因此建議追求較積極的投資管道。在台灣人人都在存ETF,尤其是高股息ETF,根據中華經濟研究院發表的 2022年國人安心樂活享退調查發現,許多25歲至34歲的年輕族群投資ETF比例從2018的10%到2022年高達近50%,高股息ETF非常好,但是年輕人也可以適度的去追求較高的報酬。

反之如果是年齡偏大的族群,則應該多布局債券等穩健商品,因為年齡偏大的族群雖然資產較多,但是相對的失去後很難再賺回來,且家中有老小要照顧,生活開銷也相對較大。

▲不同年齡的建議資產配置(資料來源:理財武士網站)

存錢有上限,增加你的主動收入

書中建議: 追求工作成就與薪資雙成長。最理想的工作是能夠滿足自己天賦與熱情,同時又能賺錢,因此容易做出成績被加薪,不過現實可能沒那麼容易,因此主動收入不限定於上班的錢,下班的兼職、副業、興趣都有機會變現。

理債的系統方法

作者建議還債與還錢並進。理財前先理債,因為我們是要領取股息,而非繳利息,才會使你能做喜歡的事情,不被債務綁架。書中分享一個公式

-

每月償還金額 =可支配所得*(債務利率*10)

-

每月投資金額 =可支配所得*(1-債務利率*10)

例如:可支配所得(扣除必要生活費後)是1萬元乘以(房貸3%*10) =3000元還房貸,7000元投資。這個公式的好處是能夠建立正確的迴圈,每個月不只償還利息,還償還債務的本金,而且還確定的點出有債務的情況下,可投資幾成。

小資族、上班族、黃金族群都能找到理財方法

本書作者在目錄上設計的有亮點,透過四大章節:保持正確致富心態、別讓錢閒著、認真工作積累財富、聚焦人生中最重要的事情。貫穿學習理財的核心—理財是為了使我們的生活更加美滿。

小資族、上班族、黃金族群等各種族群都有設計相對應的存錢數字、資產配置比例,以及建議的投資商品與工具,是筆者看過最全面的理財書籍之一。

不只理財更是理人生,活用錢才能提早退休

作者是美國人,因此書中提到的某些地方不符合台灣,包括:401K退休計畫,我們無緣參與,房地產投資在美國興盛,在台灣門檻偏高,最後是作者原本是銀行業的頂尖人士,收入達6位數,因此能說退休就退休。

不過本書仍是一本非常好的理財書籍,因為它從人生快樂出發,回推需要哪些準備? 錢財只是工具,幫我們達到人生目標,創造物質與心靈的財富是終極目標。

▲懂用錢,愈活愈富有:全球9,000萬人見證有效,理財武士教你做出致富決策,FIRE不上班超過十年,被動收入年領30萬美元 (圖片來源: 采實出版社)

點擊去買書

想看更多投資理財的教學嗎?可參考下面的系列文章