二○二二即將落幕,回首前路,年頭歡樂極兮哀情多,年尾餓虎撲羊臨別秋波。在國際情勢逐漸好轉,反彈走勢意猶未盡下,接續的二○二三開春將如何演繹?本文試著瞎子摸象一番。

FED最重視的PCE透露出通膨降溫跡象:

PCE較CPI更具有對通膨的測量性,原因在於PCE是計算美國民眾在一段時間內,對商品(耐久財與非耐久財)與服務的消費支出總和,較CPI僅反映城市家庭消費而言,涵蓋面向更廣,此其一。其二是PCE服務項佔權重六成、住房成本佔15~20%,比起CPI住房租金權重高達四成,服務成本佔15%而言,更能反映美國經濟主體現狀。

而日前公布十月PCE年增率由6.3%降至6.0%,核心PCE由5.2%降至5.0%,這說明一旦核心PCE在二○二三年繼續溫和下降往4%靠攏,則FED強調的實質利率超過1%的名目利率目標在5%即可,不用如之前鷹派所謂的「更緩更久更高」的6%以上。

易言之,明年升息的終點將落在4.75~5%,自然較今年底利率3.75~4%再多升四碼即可完成,影響所及明年仍難擺脫衰退陰霾,但會是軟著陸式的溫和衰退,而非硬著陸的頭破血流。

本波上漲的時間與空間滿足點:

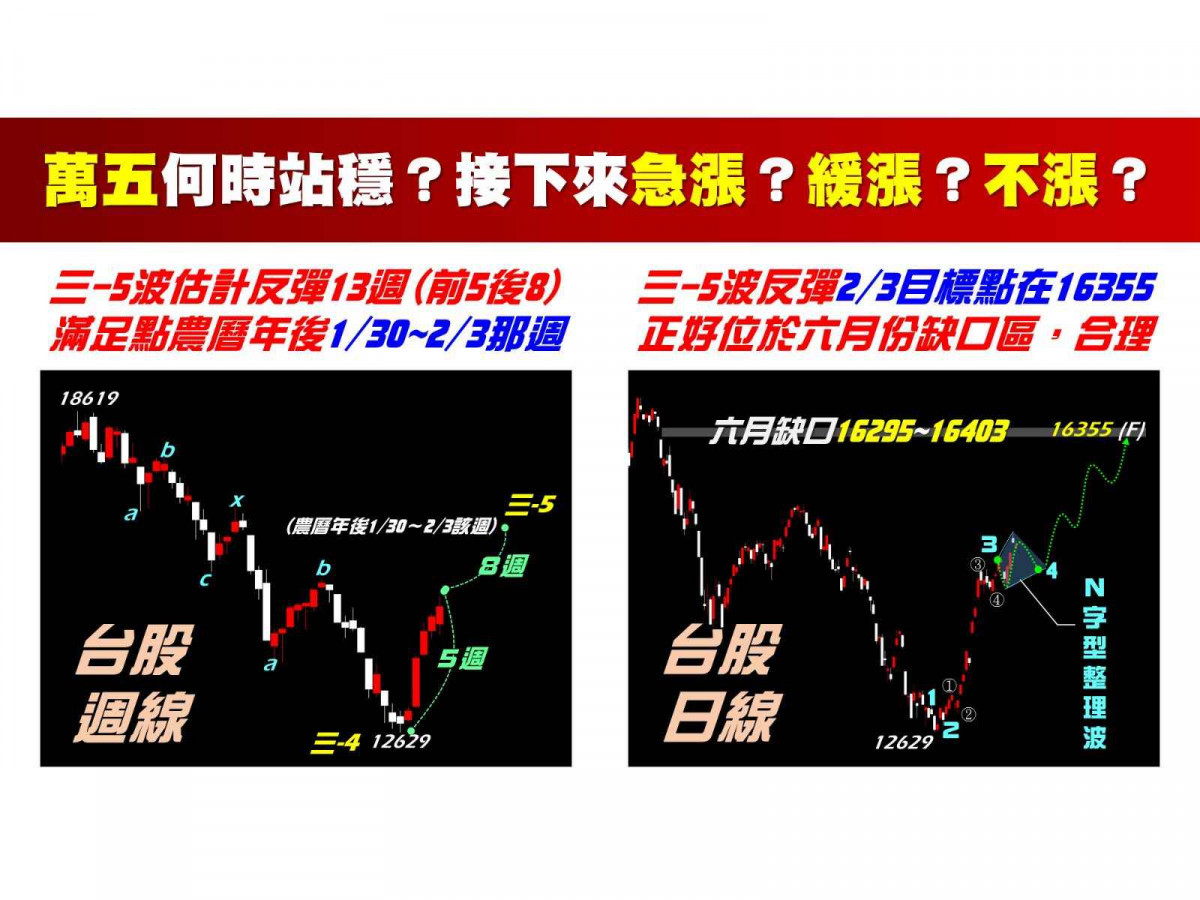

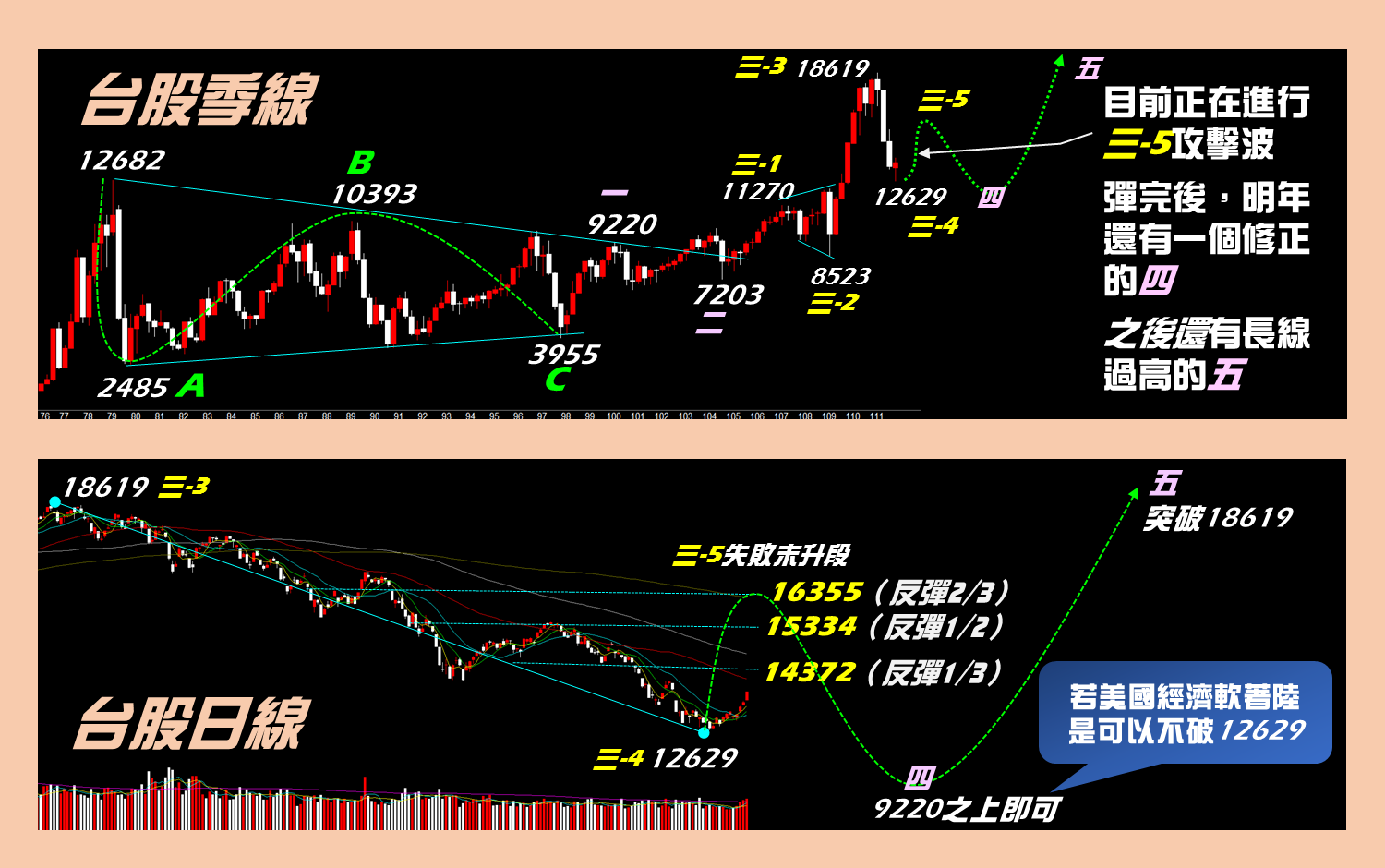

上月專欄前情提要:本波為自二○○八年3955起漲以降的第三-五波,為攻擊五波但為失敗第五波型態,滿足目標上看16355,為三-四波(18619~12629共下跌5990點)反彈三分之二位置。

附圖所示,本三-五波時間週期抓十三週完成,滿足週在明年兔年開紅盤二月三日當週,而接下來僅剩整理N字波及末升小五波型態。

二○二三市場謂倒吃甘蔗,我謂紅心芭樂:

本波反彈結束後,將於二○二三上半年進入到第四波的修正期。依理論,第四波是更高級數的修正波,低點極有可能跌破第三-四波低點12629才是,只要不破第一波高點9220即不違反波浪鐵律(一旦破則波浪重新定義)。

但經濟面承上,假設明年因暴力升息不再,經濟僅溫和衰退,則前低12629是可以不破的,類似雙底結構。

所以市場看明年走勢先低後高倒吃甘蔗,也就完全符合上述規畫。不過再傳神點,明年就是個紅心芭樂年,上半年很芭樂,大環境青澀艱硬,但走到下半年就軟中透紅。但不管上下半年,只要選對好的成長產業及代表性個股,咬起來還是甜中多汁的,這就是紅心芭樂的特性。

選股三面向,重中之重:

◎心法:雙供應鏈、產品優化(毛利率提升)

◎條件:低基期、高成長、合理PER(以二○二三年EPS衡量)

◎產業:儲能、低軌衛星、MIH、鏡頭

基於上述三面向,精選個股如下:

■建漢

鴻海直接投資3.04%的低軌衛星股(台揚是建漢再轉投資22.72%)。

甫公布的十一月營收為7.11億元,為今年度新高,年增率恢復100%之上,累積營收也持續攀升,反映自中國移出轉往越南的產能調整良好,獲利可望維持第三季虧轉盈態勢繼續挺進。

族群內已有過高領頭羊股帶領,建漢目前在年線下,明年EPS推估有二元以上實力,本益比降至十五倍以下合理位置。

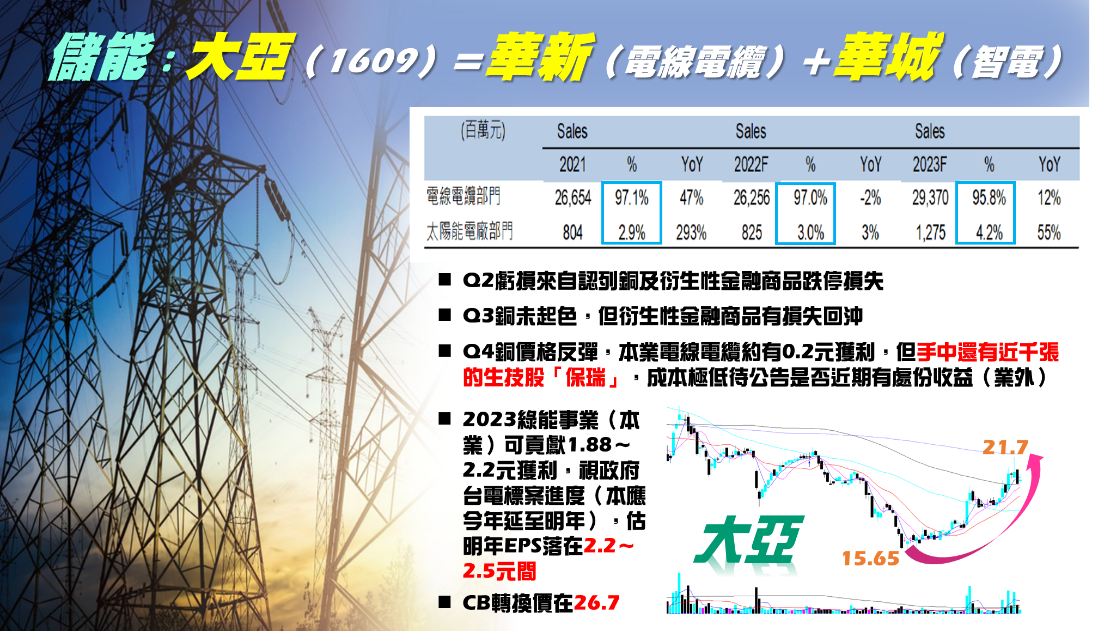

■大亞

台電電網強韌計畫最大受惠者,同時具有華新與華城的雙重利基。

明年本業及業外EPS合計推估2.2~2.5元間,目前本益比不到十倍,拉近與華新與華城的十倍本益比距離,但線型又較該二股低檔,且可轉換CB去年訂價在26.7元,近期量價加溫,極具想像空間。