十一月十日晚美國十月CPI公布,不僅軋到了前個交易日才翻多為空的外資,同時也打了內資一個措手不及。

在指數大漲503點重回萬四之際,市場針對難得已久的3300億量能開始寄予更高的期望,並且清一色將矛頭轉向推薦具有報復性反彈能力的IC股同時,倒是有幾點值得玩味的地方。

首先,本波指數的天花板在哪?再則,時間的滿足點約何時?最後,上漲的主流就是市場共識的半導體?這三個疑問或許之前不用想,但接下來若不想,人無遠慮(如同這次的軋空),必有近憂(殺低追高搶反彈),不是嗎?

從美元及美債殖利率表現,看到未來博派(鴿派)進、狂派(鷹派)退的曙光:

美元在撰稿之時已正式跌落至106,一舉陷落至半年線之下,破線味濃,自然帶動非美貨幣的反彈。而美國十年期公債殖利率來到3.81,距離十月高點的4.25足足回檔了四十四個基點,也對科技股的估值回升有大大助益。

而美元與美債背後反映的,是美國三位FED官員談話的鷹中有鴿下,FedWatch對未來升息之路的預測(圖一)。樂觀結論是:年底最後一次升息應二碼,而明年總共再升二碼來到利率上限5%,而非CPI公布前恫嚇市場消費的6%,以及最快明年九月開始降息重回寬鬆之路。

2022臨別秋波,進行長線三-5的攻擊波:

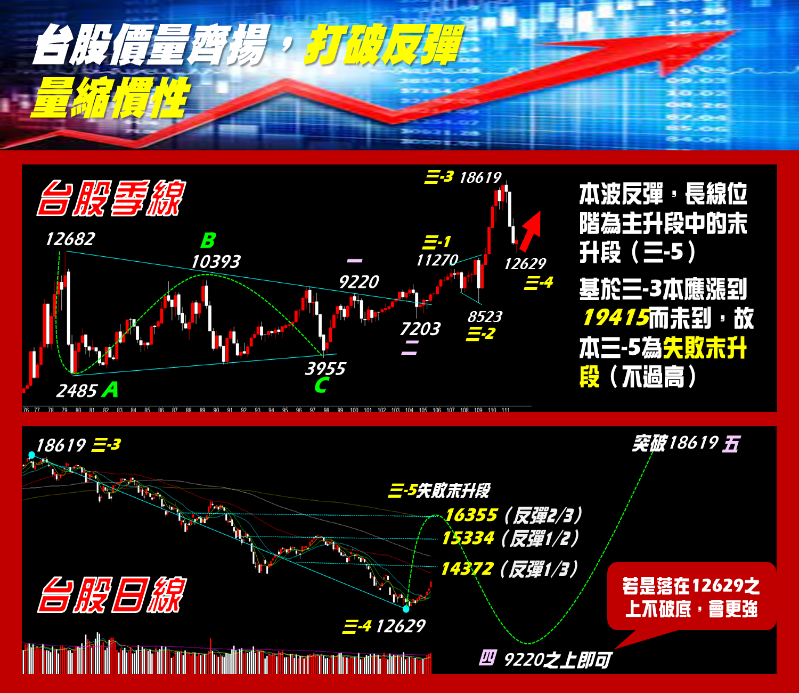

要測量本波反彈的天花板,首先得回歸到台股的大長線架構。

圖二是以台股季線來試圖拆解波浪結構,其中2008年的金融海嘯低點3955,是大C波修正的尾聲,而主升段是自2015年的7203起算,因為長達二十五年的下降壓力線是在2016年被突破的緣故。

今年初的18619視為三-3波(主升段中的主升段),但年初有提到依MACD測量準理應到19415,但事後因種種利空而未到,代表主升段結構被扭轉命題,自然之後的三-5要過高的機率就不大(連鎖反應)。

其中三-4的落點只要在三-1的高點11270即可,自然本波低點12629有滿足的味道。而近日的上漲是價漲量增,完全符合攻擊波定義,只是不過高會讓人以為是反彈波而已,事實上它還是列為三-5的位階。至於後頭反彈三分之一、二分之一或三分之二,其實就是黃金切割率的簡易表達方式,而本波依十一月十一日大跳空缺口的強度來看,未來挑戰三分之二的16355機會十分濃厚。

再來是轉折時間,落在明年農曆年前完成三-5的機會極高,原因就是十二月升息僅二碼,明年元月又有中國動態清零解封的題材所致。

本波彈完後,之後還有一個有可能會破12629的第四波出現,那就是之前大家最擔心的經濟衰退階段,倘若僅出現溫和衰退(軟著陸),是可以不破三-4低點12629,這就是上月專欄所提到1990年回檔模式。

本三-5波分三階段完成,認同主流之時往往就是接近滿足之時:

近期中外分析界頻頻發表看好半導體股價的看法,認為跌深及低PE是最大的誘因。但筆者認為它們的低PE不是現在才發生,早在十月初時不就知道?那不正是用來中期低接布局的好時機,不然怎麼會有十年線找買點的說法?

但市場當時不還是棄如敝屣,所持的理由不外乎庫存堆積、衰退需求減少等後續隱憂。那為何一個股價大反彈後,之前的利空就不是利空,甚至變成買股的利多!所以才說「長恨人心不如水,等閒平地起波瀾」。

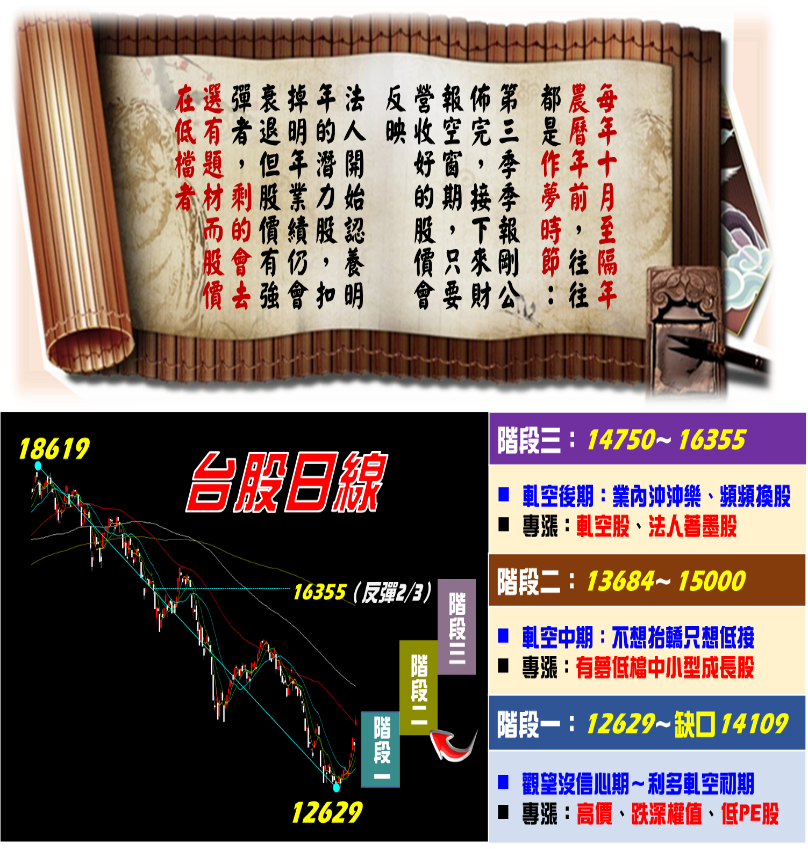

每年十月至隔年農曆年前,往往都是傳統的作夢時節,因為財報空窗期只有營收沒有獲利數字要公布,以及法人倉位汰舊換新這兩個因素,導致許多強調成長性的作夢股大行其道,而這些個股往往都是中小型股,而非傳統的權值股。

圖三所示是將台股本三-5波分為三個階段,階段的指數其實多以缺口上下緣及轉折點作分界,但重點仍在每個階段有不同的投資心法及對應主流,異於眼下市場的一面倒向半導體。

結論:筆者認為當指數來到萬四並快要回補14109缺口的同時,第一階段的軋空手其實已近滿足,緊接而來是指數還是有爆量後整理甚至小回檔的可能,然後準備迎接「有夢低檔中小型成長股」階段的來臨。

尋找年底至年初作夢股的蹤跡

基於未來半年營收及三率還能上升的產業為選股前提,列出二項第二階段的主流方向:低軌衛星及電動車概念股3.0版。

在低軌衛星方面,主要是十一月八日至十二月三十日國內開放執照申請,而國際大廠來台配合供應鏈的合作案這個題材。上月專欄所提到的「晶心科」業已創下今年收盤新高後,回頭一看位處低檔、三率三升、第三季季報轉虧為盈的「建漢」,應是十月初半導體在低檔模式的複製貼上。

至於電動車概念股3.0版,主要針對車載鏡頭及MIH平台而言,相關的個股精選為大立光旗下的「先進光」,以及泛鴻海家族的「松上」。二者同樣具有第三季季報三率三升、十月營收大於九月營收的成長概念,同時在技術面都具有低檔強勢表態的優勢,值得鎖定。