每年 6~8 月是台股的除權息旺季,只要比台股現金股利殖利率平均4.88%高的個股,都成為投資人追逐的熱門標的。隨著2023年上半年即將步入尾聲,可以發現今年台股高息ETF表現差異極大,主要原因去年跌深的電子股今年出現跌深反彈走勢,電子成分股比重較高的高股息ETF表現通常會不錯。

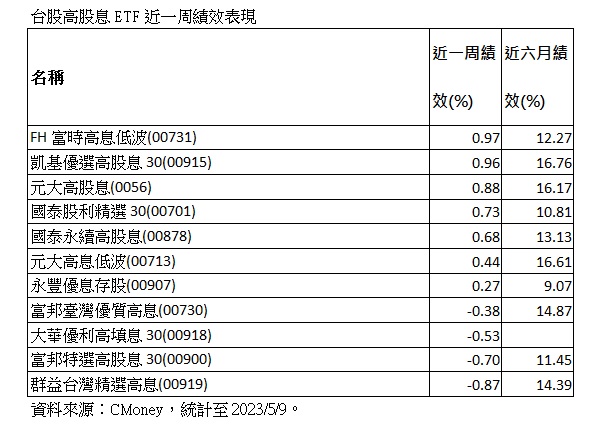

但是,若從台股高股息ETF近期績效表現來看,近一周績效表現前5名分別為FH富時高息低波(00731)、凱基優選高股息30(00915)、元大高股息(0056)、國泰股利精選30(00701)、國泰永續高股息(00878),過半為具備低波動特性的高股息ETF,反映出台股加權指數歷經近日震盪,兼具高股息低波動特性的ETF,較具抵禦市場波動的能力。

換個角度來看,檢視近期六個月最受存股族青睞的台股高息ETF績效表現,凱基優選高股息30(00915)以16.76%居冠, 00915追蹤指數的前十大成分股,個股占比介在4%~9% 之間,十大成分股有四檔是電子股、四檔是金融股、另外兩檔是傳產股,可見電子和金融股在00915中扮演重要的角色。

而同樣績效表現也超過16%的元大高股息(0056),前三大產業比重分別為資訊技術、原材料、金融股,光是資訊技術比重就占了超過六成五;另外近六個月績效表現16.61%的元大高息低波(00713),成分股主要由資訊科技(58.55%)、原材料(19.44%)、通訊服務(7.66 %)等產業所組成。

凱基優選高股息30(00915)基金經理人顏良宇表示,從台股評價面來看,目前台股預估本益比為14.3倍,已高於過去10年均值的13.9倍,算不上便宜。市場資金面亦呈現緊縮狀態,5月初美國聯準會升息1碼後,預期升息循環告一段落;惟2023年底前降息機率低,需持續觀察通膨及銀行信貸緊縮對景氣影響。因此,現階段在市場無重大利多、美國央行維持緊縮政策的狀況下,台股評價上行空間有限。

而從企業獲利面來看,顏良宇指出,半導體龍頭大廠法說會後,多數半導體供應鏈獲利預估遭下修,預期庫存調整結束時間恐拉長至下半年,不如原先預期的第二季庫存調整完畢。然而,考量下半年企業獲利年增率衰退幅度趨緩,並可望於2024年重返正增長;加上聯準會升息循環即將告一段落,企業獲利下修接近尾聲,最壞狀況終將過去。

而群益台灣精選高息(00919)績效表現也達14.39%,對此群益台灣精選高息ETF(00919)基金經理人謝明志表示,台股ETF成分股中,在不同挑選條件下,有時會有景氣循環股納入,有些是一般循環(例如面板),有的可能是長達數年的超級景氣循環股(例如航運),不過不易判斷;高股息ETF都有景氣循環股,因為大家都是用股息來選股(不論是用預估、歷史、現在來選),在景氣好時景氣循環股的股息配發較高,所以高股息ETF易選入;即使是用平均股利率來選股,也有景氣循環股,而且可能會在明後年忽然加入景氣循環股(因為平均股利的方法會選到過去的高息股),如果是因股價下跌而成為高股息的景氣循環股,不僅股利率高,而且評價也便宜(例如股價淨值比已處在1倍以下的低檔區),下跌風險已相對低,未來股價反彈機會高。

因此,儘管短期指數有震盪的可能性,顏良宇表示,長期仍看好加權指數表現,建議投資人在市場多空分歧、不確定性因素仍多的狀況下,選擇兼顧獲利、品質、下行風險保護的篩選成分股機制,加上低波動排序,具競爭力的配息,能在市場震盪時,發揮抗跌跟漲效果。

【延伸閱讀】