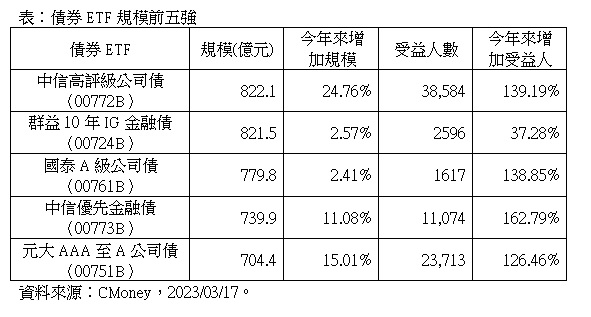

瞄準甜蜜點湧現,全台投資人瘋債券ETF,推升債券ETF規模創新高,訴求「月月配息」的中信高評級公司債(00772B)今年以來的規模成長達24.76%至822億元,成為最大規模的債券ETF外,其受益人數成長139.19%至38584人,其中,A級以上公司債ETF殖利率來到5%,加上信評高、波動風險相對低,兼具收益及投資避險,吸引投資人大膽擁抱債券ETF。

根據CMoney統計,台灣債券ETF規模前5大,除了有群益10年IG金融債(00724B),還有中信投信發行的2檔月月配債券ETF:中信高評級公司債(00772B)與中信優先金融債(00773B)名列其中,規模分別為822億元與739億元,受益人數分別為38584人與11074人。

群益10年IG金融債(00724B)主要是以ICE BofA 10年期以上美元金融債指數為主,此指數囊括發行量2.5億美元以上、剩餘10年期以上、在美國市場發行的美元投資等級金融業公司債券,指數表現可觀察金融業龍頭企業,追蹤指數囊括業界最大型知名龍頭企業,前六大發行公司即超過60%佔比,方便投資觀察決策;另外長天期債券指數成分券市值總額均超過1,000億元美金,流動性無虞,也是鎖定美國優質投資等級公司債,是市場最吸金的債券種類之一。

中信兩檔債券ETF之所以能在80檔債券ETF中有亮眼成績,中信高評級公司債(00772B)經理人游忠憲表示,經濟成長預期放緩,高評級債具備了較高殖利率與較穩健的評等,加上每月的配息機制,可做為投資人的穩定現金流來源。

游忠憲表示,中信高評級公司債(00772B)成分債中均為「A級」以上公司債,換言之,投資人可一檔囊括全球知名企業債,共計超過350檔,其中發行公司包括:微軟、亞馬遜、迪士尼等公司,產業配置更分散於科技、消費、通訊、保險等族群,達到風險分散的效果,對投資人而言,堪稱為一檔攻守兼備的投資商品。

游忠憲也提到,近期歐美銀行的財務危機已反應高利率環境帶來的衝擊,恐慌指數(VIX)更攀升至波段新高,儘管事件發生後,政府就火速失血,估計發生系統性危機的機率較小,但這也讓市場認為美國聯準會(Fed)本週利率政策將會由升息2碼調降為1碼,而終端利率預期也下修至5.25%,市場也將關注會後的言論,若聯準會真如市場預期轉鴿,債券價格也有望提前反彈。

元大AAA至A公司債(00751B)研究團隊表示,投資等級公司債顧名思義,是由體質良好的大型企業所發行的債券,長期平均違約率接近零,價格走勢與美國公債高度相關,以歷史經驗來看只有在發生重大系統性風險時,才會出現明顯偏離,而殖利率則相對美國公債為高,提供更好的收益性。債券ETF更有節稅優勢,因其配息收益計入海外利息所得,適用個人最低稅負制,一般投資人新台幣670萬元內可免稅(自然人),且因其配息來源屬於境外所得,故免繳二代健保補充保費,是集合固定息收及眾多優勢的產品。

目前元大AAA至A公司債(00751B)的持債包括跨國電商亞馬遜(Amazon)、美國最大上市石油公司埃克森美孚(Exxon Mobil)、金融巨擘摩根士丹利(Morgan Stanley)等,皆為高信評的知名企業,總持債檔數近300檔,多數債券權重在1%以下,相較持有單一公司債有更好的風險分散性。

展望後市,游忠憲表示,銀行倒閉事件是否能使聯準會轉鴿,成近期市場關注焦點,而通膨與實體經濟滯後的影響性以及對企業基本面的衝擊,將牽動信用利差的走勢,但整體來看,聯準會最晚在第二季停止升息,已成市場共識,當前利率距離終端利率也只剩小幅空間,一旦停止升息,債券價格將有望築底反彈,投資人於現在布局中信高評級公司債(00772B),可獲得短搶高息、長賺價差的機會之外,還可抵禦景氣風險。