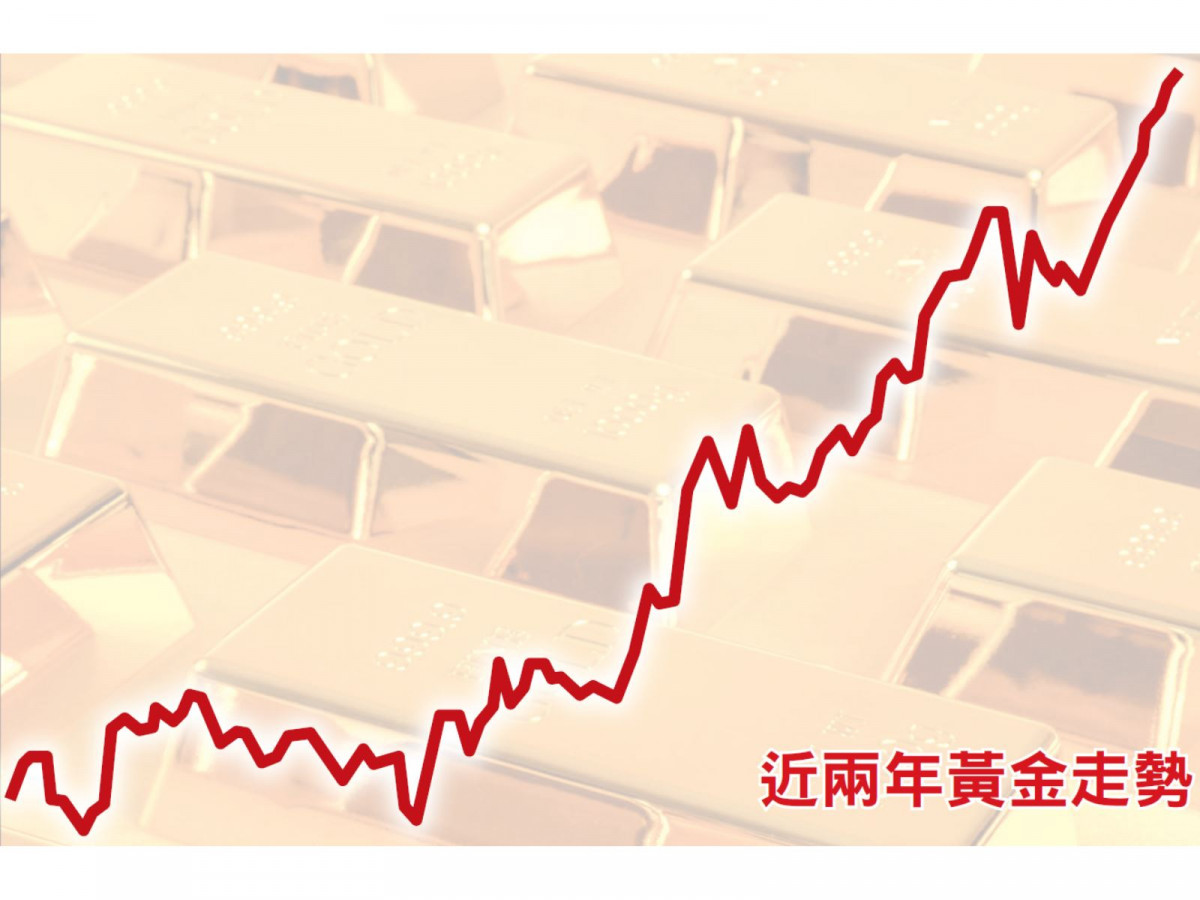

2023至2024年黃金分別大漲13.45%與27.39%,大幅優於過往20年平均8%的漲幅,但美國重回外交孤立主義,市場猜測還有進一步上漲空間。

近期全球黃金市場異常活躍,價格屢創新高。數據顯示,2024年12月全球央行購入了108噸黃金,創下近年新高。

美財長不為主權基金儲備黃金

這一波購金熱潮主要由中國和美國引領,兩國央行均顯現出對黃金的強烈興趣。中國央行在過去一年中不斷增持黃金,以進一步多元化其外匯儲備結構。

而美國方面,市場預期川普政府可能通過重估黃金來影響貨幣政策,不過,美國財長貝特森已經明確表示,沒有為主權基金儲備黃金的想法,且重新評估黃金儲備價值並非心中所想。訊息揭露後直接影響了COMEX黃金價格走勢,使得現貨黃金短線走低約8美元,在每盎司 2941~2955美元(單位下同)高位震盪。

順帶一提,目前美國財政部仍維持在2025年相當長一段時間內,較長期債券發行規模保持不變的指引。貝特森認為只有在降低能源成本和放鬆監管之後,通膨將會回落,這將為長期殖利率下降提供條件,之後才會在美債發行中提高長債占比。

根據巴克萊報告,黃金價格在2024年已達到2801.8美元歷史高位,但市場預期仍有進一步上漲空間,理由是去美元化已經成為黃金需求成長的重要驅動力。在美國重回外交孤立主義,發動全面關稅戰後,全球經濟不確定性加大的背景下,黃金作為傳統的避險資產備受青睞。

美國孤立主義助漲黃金避險

近期全球經濟形勢複雜多變,通膨壓力和經濟衰退風險並存,這使得黃金作為避險資產的吸引力進一步提升。通膨是影響黃金價格的重要因素之一,如果全球通膨壓力進一步加劇,黃金作為抗通膨工具的需求將進一步增加。正好,川普對加拿大與墨西哥實施加徵25%關稅提升了市場對於通膨升溫的預期,進而在今年初將金價推升到2950美元,高盛甚至喊出挑戰三千美元的目標。

從傳統的資產定價模型,黃金視為定價流動性的標竿資產,過往歷史顯示,金價與美元、金價與實際利率等兩個指標,在趨勢上的表現呈現背離走勢,但是,自2022年以來,黃金走勢已完全背離美元和實際利率的傳統資產定價模型,美國TIPS(美國通膨調整債券)收益率自2022年持續上揚,2024年已接近金融危機前水準,美債殖利率同樣維持在高位,也是2021年以來少見的高位,美元流動性實質偏緊,全年累積7%漲幅,高點見到108.59點。

金價背離實際利率與美元定價

然而,黃金在2023到2024年連續兩年上漲,漲幅為13.45%與27.39%,大幅優於過往二十年的平均8%漲幅,黃金表現既背離實際利率定價,也背離美元定價,這表示金價的供需失衡導致傳統資產定價模型失效。但是,黃金的供需法則對黃金絕對價格判斷難度極高,因為黃金並非能產生利息的資產,缺乏絕對價格的定價標竿。

黃金供需失衡的關鍵在於地緣政治緊張局勢促使全球央行持續購買黃金,以及中國個人對黃金投資需求的增加持有。

遠因導火線是2022年烏俄戰爭,以及2024年加薩走廊衝突引發以色列與伊朗的飛彈互轟。近因的引爆點是川普的高關稅威脅增加了市場的不確定性,投資者為了避險紛紛轉向黃金,推動黃金價格不斷上漲並創新高。

另一方面,近日川普稱烏克蘭總統澤倫斯基是「獨裁者」,並警告必須迅速行動以實現和平,否則面臨失去國家的風險。川普對烏克蘭的強硬態度加劇了地緣政治風險,進一步增強黃金的避險吸引力。

在這種情況下,聯準會將面臨一個艱巨的選擇:是否需要通過調整利率政策來應對川普高關稅政策推升通膨升溫預期的影響?聯準會要在多重目標之間找到一個平衡點:既要維持通膨率在合理區間內,又要避免過於激進的貨幣政策對經濟成長和金融穩定造成負面影響。

DS再掀AI熱 可能排擠炒金熱錢

前面提到2023-2024年金價是在聯準會貨幣緊縮政策的背景連續上漲兩年,若2025年聯準會選擇暫停降息,此時,貨幣政策傾向緊縮不一定會導致金價的下跌,但可以肯定的是,中國投資人因DeepSeek崛起,華爾街對中國科技股價值重估,吸引熱錢湧入股市搶搭AI紅利,可能排擠炒金的熱錢,2025年的金價展望可能從2023-2024年頻創新高的上漲趨勢,扭轉為以高位震盪格局取代。

短期來說,儘管金價有機會挑戰三千美元的心理關卡,但也不過是1.7%~2%的潛在上漲空間,慎防目標價到了之後類似面臨比特幣突破10萬美元之後的震盪走勢。

更多精彩內容 就在 [理財周刊1279期] 👈點紅字看更多

【延伸閱讀】